几天前和一个朋友在咖啡馆闲聊,他趁着年底提了一辆新车,前几天的热乎劲儿过去以后,跟我们抱怨起买车过程中的麻烦事。

因为他是贷款买的车,说是后续还要搞一系列手续,提前还款之类的云云。

我们听了就乐了,你打算提前还贷款,为啥当时不直接全款买车?

他解释说,现在买车如果不贷款,车价往往会更贵。

之前他在2018年换车的时候就被要求必须贷款,坚持全款购车的价格贵不少,不得已贷了一年,三个月以后(最低提前还款时间)就提前还清了。

不过现在买车要求贷款的时间会更久,签五年,最少要还一年。

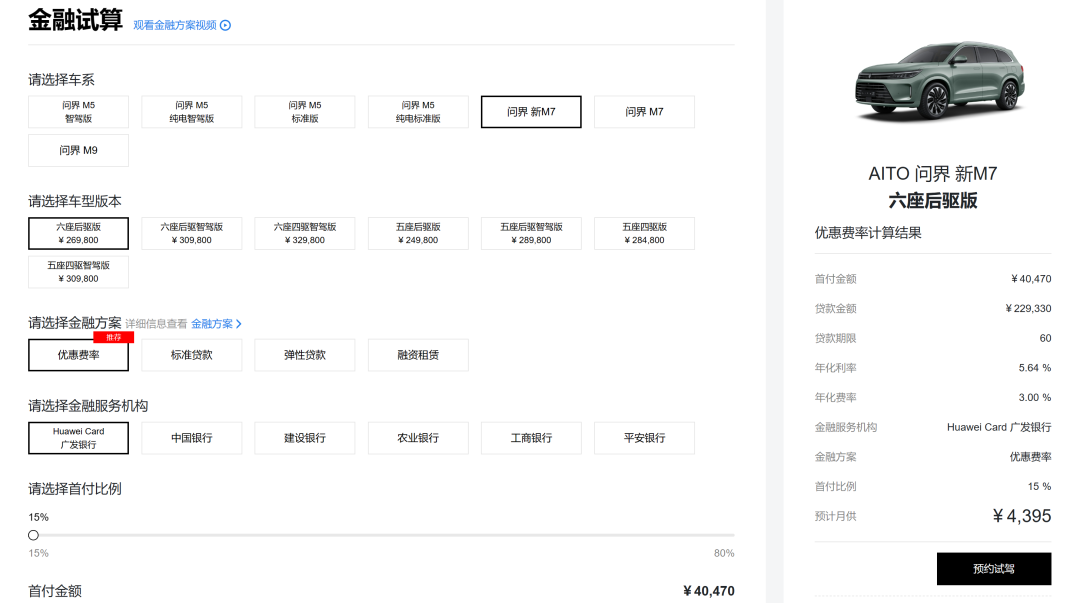

我在网上查了一下2023年末比较火的问界M7。

发现有多种所谓的“优惠”金融方案,但是贷款的实际利率最低也在5.5%以上。

虽然写着年化费率2.99%,但是仔细看底下的小字,标注着年化利率≈(1.85~1.95)× 年化费率。

假设一台新问界M7六座后驱版,26.98万的价格,首付是40,470,分60期的情况下预计月供4,395,共计还款40470+4395*60=304170,比起26.98万的价格贵了3.44万元,也就是原车价格的12.74%。

这样看下来,仅仅是把全款改为分期,就会给车行和银行增加不少额外的利润空间。

抱着对这个问题的探究,我们采访了国内某租车平台的老大,他的回应也验证了这个现象。

“目前汽车销售的主要逻辑是利用金融服务来补贴车价。实际上,现在卖车的利润主要来自金融贷款而非车辆销售本身。许多车型虽然提供折扣,但前提是顾客必须选择贷款购车。如果选择全款购买,优惠就给不到了,本质上还是羊毛出在羊身上。

“现在很多二手车经销商也是如此,通过金融服务来补偿较低的车价利润。因为二手车消费者本身对价格更为敏感,也更容易接受贷款方案。”

“这种盈利模式在欧美已经非常成熟,可能是行业发展的必然趋势。毕竟金融是万业之王,无论是哪个行业,最终都将回归到金融服务。”

这可能就是现在汽车行业盛传的“卖车不如搞汽车金融”了。

根据中国银行业协会汽车金融专业委员会发布的数据显示,2022年,中国25家汽车金融公司全年实现零售汽车贷款投放655.44万笔(辆),发放零售贷款金额达5647.2亿元。其中,新能源汽车贷款投放115.88万笔(辆),发放新能源汽车贷款金额986.03亿元,同比增长高达90.68%。

以比亚迪汽车金融为例,截至2022年末,公司累计发放贷款137万笔,放款金额超过1000亿元。而在2018年和2021年,公司的放款金额分别是100亿和500亿。

吉利旗下的吉致金融自2018年起至2022年10月底,其旗下纯电车型的金融业务实现了477%的年复合增长率,混动车型的增长率也超过70%。

这些数字的背后都代表着汽车金融行业的高速增长。

虽然汽车金融让消费者多掏了钱,但归根结底,汽车金融服务降低了绝大多数消费者的购车门槛。面对今天新能源汽车持续地快速更新迭代,汽车已经不仅仅是一个单纯的代步工具,也是大多数人生活体验的重要一环。

就像我们2023年经常提到的YOLO一样,大多数消费者等不到存钱全款买车,现在就要体验,这也催生了汽车金融行业的蓬勃发展。

不过对于消费者来说,到底是今天的体验更重要,还是尽量降低负债,以对抗后续可能出现的风险,就要见仁见智了。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号