阅读:0

听报道

上面的图是2020年春节以后,开盘以来的A股市场的走势,这里把股票市场、债券市场、海外市场都列了一下。

看颜色就清楚了:2月3日是最恐慌的,上证下跌7.72%,中证500指数跌了8.68%,都是创记录的。但截止昨天一直在涨,小企业、小公司涨得比较多。上证连着涨了3天,分别是1.34%、1.25%、1.72%,最后一天是0.33%,涨势弱下来了。债市也是一直在涨的。

面对这么一个情况,大家都知道疫情很坏,对中国经济的影响肯定不能说是好事,这么一个负面的情绪底下,应该是要卖吧?这是第一类看法。但是,巴菲特不是有句话,别人恐惧时我贪婪,别人贪婪时我恐惧。事实上,紧接着后面几天连着涨,这么大的涨幅,你到底是轻一点仓位,还是全割了,或者满仓杀入进去,还有更贪婪的是要不要加杠杆?这个时候你要做的决策就是投资者决策。

投资大师在这种情况下会如何做决策?比如说利弗莫尔、威廉·江恩、查理·芒格、巴菲特、索罗斯,他们代表着不同的流派,代表着当时对金融工具的利用,他们背后代表着不同的投资逻辑。我们一个个来看。

1. 利弗莫尔

你可能知道《股票大作手利弗莫尔回忆录》。利弗莫尔是怎么做的?

第一,顺势而为。

他这个“势”很有意思。因为他成长的年代是美国金融监管还不严的年代,说白了,那时候内部消息、做老鼠仓这种事在美国市场上特别多。我在课程里也跟大家讲过,不要看美国市场现在监管这么好,立法这么好,其实也都是从婴儿期慢慢长过来的,只不过他们已经长了一两百年了,现在已经发展比较成熟了。

在这种情况下,利弗莫尔的“顺势而为”有一个很大的特征,就是他经常跟公司合谋,自己去造一个势。我当时看《股票大作手》的时候,就想到中国的一个人——徐翔。徐翔一定是把利弗摩尔这套东西研究得特别透彻了,因为中国市场和当年美国市场有很多相似的地方,当然我们现在的监管要好一些,但是违法的惩罚也不是很高。如果违法最后受到的惩罚和你的获利相比不值一提,就会有人愿意铤而走险。愿意造个势。当然现在用利弗摩尔的这种做法在美国肯定是违法的。

第二点,叫金字塔原则。

他也不是一下子就扑进去,而是一点一点进,慢慢放大自己的仓位试探。你会发现,全心全意满仓操作的人都会留后手,比如说留有做空余地。

利弗摩尔这样的人,按照他的投资逻辑,在目前的情况底下,他一定会跟进去的,这么大的波动,此时不炒更待何时。当然前期他肯定是做空。

这里我又想到王立铭老师发的一张图,有几支股票涨得特别妖孽,比如说药股,还有人发出了很多据说是绝密的消息,关于特效药什么的。我当时感觉就是有人在资本市场上搞事了。

2. 威廉·江恩

很多男孩子特别喜欢看趋势图,看几日均线,分析阻力位等,这方面的老祖宗就是威廉江恩。

他其实也是顺势,但他有几个比较重要的仓位,比如50%——上行突破50%的时候,就应该做多,下行突破50%,就应该做空。这里多说几句,投资、投机包括和赌博,其实都有一点点像,顺势是很重要的。

在讲顺势时,威廉·江恩还说一定要注意止损。这跟利弗摩尔也是一样,要留后手,在做多的时候一定留有做空的余地,设置止损位。威廉江恩就说,你有一个建仓位,当股票振荡了很长时间的时候,这就是建仓的点位。当你已经顺势走进去以后,如果市场情绪已经完全一致了,比如说完全都看多的时候,你就应该反向操作了。这不就是巴菲特讲的“别人贪婪的时候我恐惧,别人恐惧的时候我贪婪”吗?投资逻辑里面,大家都有一点类似的地方。

那么在现在的情况下,威廉·江恩会不会进入呢?按照我对他投资逻辑的理解,我估计他会买入那些大涨的股票,但是也不会多进,而且也是做短仓,随时准备跑的。

这就是威廉·江恩和利弗摩尔的投资策略。那些做短期的同学,其实现在已经找到自己的支撑点了——你看利弗摩尔、威廉·江恩也会进来。但是,威廉·江恩和利弗摩尔有一个问题,就是他们都处在二三十年代。我们知道,在1929年、1933年以后,美国的证券市场的监管进入了一个特别严格的时期,所以后来利弗摩尔和威廉·江恩的处境都不是特别好,尤其市场大环境改变以后,对内幕交易、投机手法抓得越来越严,他们的业绩就不太好了。

3. 索罗斯

索罗斯是我最喜欢的一个投资人,为什么呢?我觉得他特别哲学,和我对金融的理解特别像。

他有一个反身性理论。怎么理解呢?我一直强调一个观点:世界上没有真相,只有认知。其实投资市场上越发是这样。比如说A股市场会上涨,这是真相吗?这不是真相,这叫认知。一旦这个观点被很多人接受,慢慢的就会使得上涨变成现实。比如说,现在全国上几亿人口都待在家里,连麻将都打不了,除了炒股还能干嘛?如果更多的人去炒股的话,是不是价格就会上涨呢?还有,如果疫情得到了控制,是不是也会上涨呢?还是那句话,目前这些还不是真相,只是一些认知,但这些东西放到我们的脑子里以后,这些认知就会变成我们的买入行为,然后就会变成A股市场的上涨,认知和行动就变成了现实。

所以说,上涨不是一个静态的认知,而是一个由参与者创造和改变的动态过程。你如果能够判断一个市场上这些参与者和创造者他们的认知,他们的主流偏见在什么地方,你就会知道趋势在什么地方,然后这些主流的偏见会成为事实,形成一个内生性的循环,这就是反身性。所以,认知没有正确与否,只有行动与否。

现在这种情况下,索罗斯会怎么做?按照反身性理论,他应该要做多。

但是千万别忘记了,好的投资人牛在哪里?他会领先市场一步。你想,刚才我们说的反身性,达到的均衡其实一个非稳态的均衡。为什么?因为如果现在A股市场上涨已经成为了现实,A股市场要继续上涨,我们需要什么?我们需要更强的信心,需要很多信息来支持上涨,所以需要更多人被卷入到这个循环里来,也就需要更强的主流偏见。

我给你们举个例子,我博士论文是研究羊群效应的,我们有一个术语叫信息瀑布,什么叫信息瀑布?假设我们开车来到一个路口,不知道该往哪里走,其实这个时候对我来讲,往右和往左是一样的,因为我真的不知道怎么走。这时后面的车都在催我,所以我就随便选一个,往右走了。这时候信息瀑布就产生了:对于我后面的这个车来讲,我的行为会对他产生影响,“前面的哥们往右走了”,那么他往右走的概率就更大。然后,因为前两个人都往右走了,第三个人的信息就加强了,也会往右走,这就是反身性。

但是,往右走的这个决策是很容易被打断的。只要有一个强烈的不同信息冒出来,就会把之前的信息瀑布打乱。比如说大家都跟着我往右走了,结果有一个哥们是本地人,对路况非常熟悉,他开始往左走,这个信息瀑布马上就转向了。这就是信息流的脆弱性。索罗斯就利用了这一点,他说当我知道这种主流偏见已经不可能再强的时候,我只要制造一个反向的信号,就可以把你们的信息流打断。

他就是这么干的,在1997年亚洲金融危机中打了很漂亮的一仗,阻击泰铢,阻击各种亚洲货币,赚了很多钱。当时他看到大家对东南亚四小虎的经济预期很好,但是他认为价格已经把预期反映得差不多了,只要有一点点反向信号,就会把这个信息流打断,产生反向作用。所以他就选择了最弱的泰铢,集中精力打击,一天之内泰铢下挫17%。

那么现在的情况下索罗斯会怎么做呢?这个哥们肯定会大力伏击,在中国市场上制造各种恐慌,然后大举做空。但是,我又坐在这想,索罗斯做空能不能赢下来呢?不好意思,我们大A股专治各种不服,证监会、银监会甚至央行都会盯着,如果他们治不了你的话,公安部去个电话,你一下子就没戏了。所以索罗斯的策略在中国不一定能行。

其实金融学的理论是非常鲜活的,都是我们生活中、市场上天天在发生的东西,包括企业决策也一样,我相信这种例子一定比枯燥的专业术语容易接受很多。

4. 彼得·林奇

彼得·林奇的原则叫“简单性原则”。

他一般跟着他女儿投资。因为他发现,一个学校的小朋友做的投资模拟盘,投资收益特别好。怎么回事呢?拿来一看,小朋友选的股票都是麦当劳、迪士尼、沃尔玛,因为他们都喜欢麦当劳,他爸爸妈妈每个礼拜带他去沃尔玛。这就是简单性原则,它比较接近价值投资的理念。比如,当年茅台炒得特别过分,你到市场上去看,号称爱喝白酒的人都爱喝茅台,所以买茅台也是这么个逻辑。

那么根据简单性原则,在当前中国的情况底下,疫情的不确定性较大,而且会带来一定的经济损失,彼得·林奇就不会参与到现在短期的博弈中间去。

5. 查理·芒格、巴菲特

查理·芒格、巴菲特和索罗斯非常不一样。索罗斯处在金融自由化的年代,很适合他这套打法,而且他做国际市场,专挑弱小者入手。但是芒格和巴菲特投资的是美国增长,当涨得特别高以后,他们基本上就不动了。

那现在这种情况下,巴菲特会怎么做?对于现在今天7%,明天1%、2%的波动,对他来讲肯定是不动,你们爱怎么动怎么动,但他手上要保持余粮,跌了的时候再入仓。

看了六位投资大师的策略,我们简单总结一下:

每个人站在自己的立场上都有自己的点。但最重要的事情是什么呢?有几点:

第一要有决断的勇气,杀伐果断。

第二是要有知识储备,

第三要控制情绪。

先说勇气。

我自己其实不适合做特别具体的投资,但我们团队有一个北大的瘦瘦小小的姑娘,很杀伐果断。年前,我们判断疫情会扩散,讨论仓位该怎么办呢?如果是我的话要想半天,因为总想把这件事的逻辑想得特别通透,但是真正决策的时候,经常要很果断。当时那个小姑娘就说:清仓,一分钱不留。这其实符合了一条原则,在投资的市场上,活下来最重要。

再说知识储备,它是一个长期累积的过程。我们的课程,包括《香帅的中国财富报告》和《香帅的北大金融学课》,都是为普通人准备的一些可供储备的知识。

最后说控制情绪。

陆蓉老师也跟大家讲过,人都有弱点,有贪婪,有恐惧。但实际生活中,我们既克服不了贪恋,也克服不了恐惧,最多能抑制一点点。除此之外还有很多问题。

像我在课程里讲过的,女生很少觉得自己特牛,像我总觉得自己不够杀伐果断,但男生不是这样的。如果今天现场有女孩子的话可以问一下你的先生或男朋友,10个里面有7个、8个会觉得自己做的投资决策特别牛,觉得自己肯定比其他人强。但是常在河边走,哪会不湿鞋,过度交易会导致过度暴露风险。

而女孩子呢?容易犯的错就是赚点钱就跑。前一阵子我姐买腾讯赚老多钱了,想跑,我就劝她别跑。你看去年腾讯股价跌得很厉害,很难受,但现在腾讯不是又涨得特别好。所以碰到好股票,女生容易见一点小利就跑。女生还有一个毛病是舍不得割肉,这是我母亲的故事,我母亲55元买了中石油,都跌到14元了,还不舍得割肉,她决定要死守中石油,留给我做嫁妆(那时我在读博士),结果现在我孩子都出生了,中石油也回不来了。

大家都说行为偏误,为什么行为偏误会发生在这些人身上?无论是过度交易,舍不得割肉,还是赚一点小钱就出去喝啤酒,亏了钱不做声。我后来想了所有这些毛病,发现症结在哪里?就在于,穷就没有办法做价值投资。这句话特别残忍,如果用学术一点的话重新表达一下,那就是:流动性需求高,就没法做价值投资——我就100万,可能考虑要出国留学,要付首付,还要给父母养老,有这么多流动性需求时,怎么像巴菲特那样坚守8年、10年做价值投资呢?

我有一个结论,但不一定对。我不像很多学者那样,动不动就责怪中国人特别容易犯行为偏误,我们是散户的市场,机构也是散户化的,因为机构的钱来自散户,散户的流动性需求就是高。都说中国人投资的心理期限短,就是8个月,超过8个月大家就受不了了。我觉得这不是一个心理期限的问题,实际上就是一个流动性需求的问题。

所以我现在看到,高净值人群慢慢要调整心态,因为这些人有一部分钱没有流动性需求,应该可以做价值投资。我觉得中国A股市场在一个长时间段上会慢慢有更好的表现,因为进入中产社会以后,大家的流动性需求没有那么强烈,这时市场上就有了更多的长期性资金。

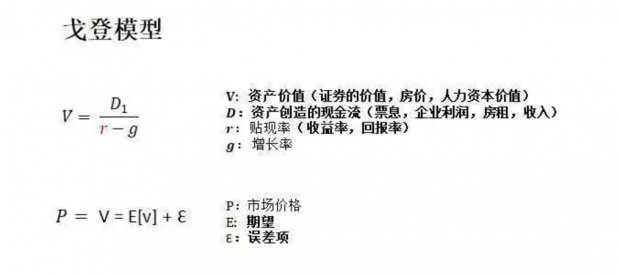

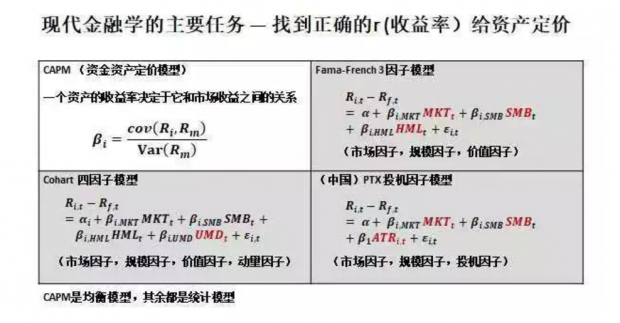

真正高净值的人群很少有行为偏误,因为大家都追求高、长期、安全性的收益。为什么钱越多越少犯错误呢?买资产是买什么?短期买资产,长期买增长。我放了两张图,一个是戈登模型,用未来的现金流可以创造现金流贴现回来;一个是怎么定价,像四因子模型。

这些是很学术的讨论,理论上是可行的,但在现实生活中,所有定价模型用于定义资产价值都比较失败。因为所有模型,第一,都有假设前提,第二,要求市场要全员理性,即使个体不理性,整体也是理性的。但是我们会发现,全市场发生不理性的行为也是经常发生的。比如美国这么好的市场也会出现问题,在那个坏血的故事里,一个女孩儿做了一个验血、验基因的机器,结果最后发现是巨大的骗局。

另外,理论模型还要求整个分布是稳态的。但现在这么一个时代,比如像“得到”这样的企业,它根本不是稳态,从罗辑思维起步发展到现在,它的发展是非稳态的,而我们都是根据它的增长率来定价的,这个增长率变化非常大。

这些年,我自己从学院派走出来以后总在反思,有句话特别特别想跟年轻的老师讲:我们作为学者,我们要勇于挑战现有的文献,也挑战自己。因为我们是学着文献长大的,到市场上去看的时候,千万别一开口就说市场错了。比如这几天,我觉得市场演化的逻辑跟我想的不太一样,但是我绝对不能说市场错了。一定是市场有什么信息没有被我捕捉到,或者我现有的知识体系、知识框架还需要继续补充完善。

这就是我们今天讲投资者决策的一些内容。我想结尾送大家两句话,关于投资者决策:

不要迷信专家,也不要迷信书本,但知识储备是必要的。所以,投资中你最好的朋友就是逻辑、理性和你自己。

我们已经见过我们敌人了,那就是我们自己。所以你要时刻记住,你们的敌人就是你自己。学会控制情绪,增加知识储备,然后做果断的决定,有决断的勇气。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号