当下,平台企业是宏观经济和资本市场的重要风向标,我们将推出平台财报研究系列,基于季度财报数据分析平台业态发展趋势和资产估值水平。

过去一年,在拼多多的步步紧逼之下,阿里和京东打起了没有硝烟的低价大战,阿里喊出“全网最低价”,刘强东也在喊话“低价是唯一的基础性武器”。低价战略成果如何呢?最近,答卷已出——

今年的8月15日,阿里和京东在同一天发布2024年第二季度财报:

阿里巴巴:营收2432.4亿元,同比增长4%。实现归属于普通股股东的净利润为243.9亿元,同比下滑28.77%。

京东集团:营收2914亿元,同比提高1.2%,基本符合市场预期;归属于普通股股东的净利润为126亿元,同比大增92.1%,大幅高于市场预期。

财报发布后,阿里和京东都有一波涨幅,三个交易日内,阿里上涨了5.6%,京东则大涨14%(但是沃尔玛宣布减持京东之后,又在两天内下跌了8.5%)。

先说阿里和京东的共同点:营收没有增长。

这说明了,阿里、京东难以逃脱宏观消费市场的地心引力。2024年1-6月份,我国社零总额235969亿元,同比增长3.7%——阿里和京东的表现也难以超越社零的约束,尤其是京东的传统优势业务,电子产品和家用电器,营业收入同比下降4.6%,充分暴露了居民消费市场的寒意。

更重要的是,阿里和京东的微弱营收增长,证明其难以复制拼多多的“低价策略”。和拼多多的86%的营收增速、144%的净利润增速相比,阿里的低价策略增量不增收,而且对淘天集团的基本盘——品牌商家,造成一定压力;京东的低价策略带来利润高速增长,但利润来自“卷供应链”,即压低采购成本、提高供应链管理效率。

下次我们仔细聊一下阿里和京东低价战略的得与失。

最近两年,阿里和京东面临同样的焦虑:消费市场疲软,如何应对拼多多的强势竞争?

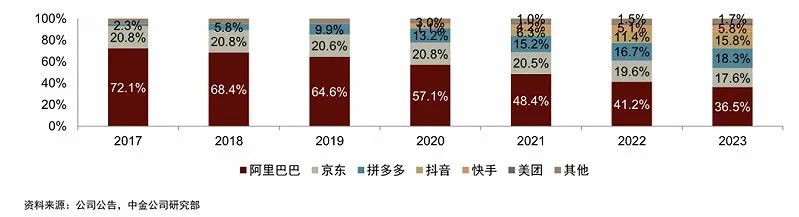

回首2017年,阿里和京东两家商品交易总额(GMV)占据电商市场93%的份额,几乎看不见竞争者。而六年过去,换了人间,阿里和京东的市场份额被蚕食大半,两家市场份额下降到54%,而拼多多GMV从可以忽略不计,增长到18.3%,已经超越了京东的GMV。

在股市上,拼多多的威胁更加明显:2023年11月,拼多多市值首次超越阿里且达到京东的4倍。今年5月,拼多多再次超越阿里,成为了市值最高的美股中概股。

图. 国内主要电商平台GMV竞争格局

图. 国内主要电商平台GMV竞争格局

面对拼多多的竞争压力,阿里和京东都开始提升“价格力”的战略优先级——

从2023年开始,淘天集团开始启动价格力项目,推出五星价格力体系,还先后上线了先用后付、仅退款、88VIP退货免运费等服务,希望把用户抢回来;在2023年的“双11”,淘天集团更是将低价提升至所有部门最重要考核指标。

2022年底举办的京东零售内部大会上,刘强东也表示“低价是京东过去成功最重要的武器,以后也是唯一基础性武器。”随后,京东将“低价”定为公司未来三年最重要的战略。

但是,阿里最快发现,跟拼多多卷低价有点得不偿失。卷低价之后,流量的确更大了:第二季度,淘天集团商品交易总额(GMV)同比高个位数增长,订单量取得同比两位数增长。但是,新增流量并没有带来利润:核心利润来源客户管理收入(淘宝和天猫的广告收入和电商佣金)增幅仅1%。

为什么?

自去年起,淘宝搜索权重按照“五星价格力”分配,简单来说,就是“价格越低,流量越大”。也就是说,如果你在淘宝开店,可能不需要花太多钱投广告了,降低售价就能获得更多流量。因此,低价会吸引更多消费者,但并没有给阿里带来更多收入。

而且,过度追求“价格力”对淘天集团的基本盘——品牌商家其实造成一定压力。品牌商家有自己的定价体系,难以随意调价。而且,对习惯于品质消费的老用户也不太友好。比如说前段时间,有人在淘宝搜索“耐克”,就反应说,以前的搜索结果基本上都是旗舰店或者天猫超市,但现在出现了很多折扣店和经销商,价格的确便宜一些,但也不会比拼多多更便宜;反而,还让用户有更多困扰,这些店铺里的耐克,能否保真?

也正因为此,最近一段时间,阿里也开始转向,开始弱化绝对低价战略。据说,淘天集团在618结束后(6月底)召开了一场闭门会,不再一味把“五星价格力”逻辑强推给所有商家,考核重点也转变为GMV(交易金额)、AAC(平均消费金额),而不再追求由低价带来的高DAC(订单量)。

同样都是低价策略,京东和阿里答卷却有所不同,阿里增量不增利,京东却迎来了利润暴涨:二季度净利润144.6亿元,同比增长69%。

为什么呢?还是来源于商业模式的差异。

虽然阿里、京东都叫电商,但二者其实不是同一种生物。京东以自营零售为主,而阿里是平台(为商家提供交易平台,通过收取佣金和广告费用获得收益)。根据最新财报,商品自营收入占京东营收的80%,而阿里自营业务仅占10%左右。

也就是说,京东可以通过“卷供应链”来提升利润率。

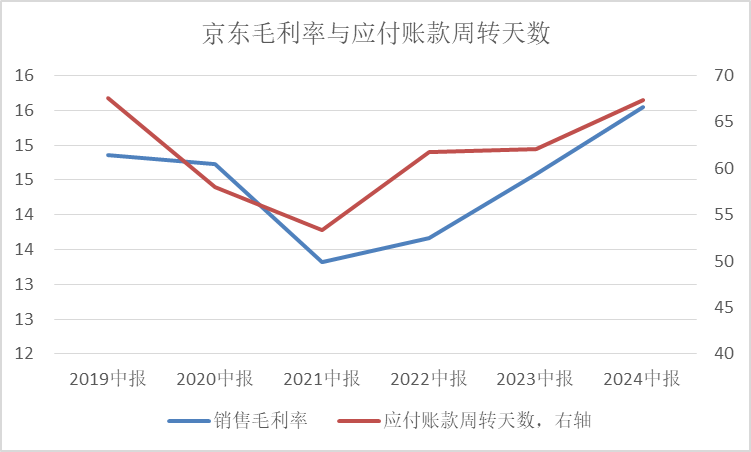

京东第一利润源来自议价能力。作为国内最大的零售商,在整体市场疲软的背景下,京东的议价权反而会增强,能够进一步压低采购成本。财务数据也印证了这一结论。从2021年年中开始,应付账款周转天数在上升,同时毛利率在提高。

应付账款周转周期可以视为产销之间博弈的结果,如果渠道方(京东)地位相对强势,那么就会要求供应商给予更多延期付款的时间,在财务报表上就会体现为应付账款周转天数上升。

京东第二大利润来源是强大的供应链管理能力,可以尽可能地减少中间环节,提高运营效率。最好的例子就是“京东京造”和“京喜自营”。

“京东京造”类似于OEM(Original Equipment Manufacture,代工)模式,是京东的自有品牌,由京东依靠大数据能力做前端用户的需求调研,设计产品,然后找到相应的供应链工厂,最后进行产品上线。还有“京喜自营”,类似于“全托管”模式,工厂只需要按照平台的要求,用最低的价格供货,送到京东仓库,其余营销、物流、售后等环节,全部由平台来解决,没有中间商赚差价。

依靠京东的品牌、用户规模优势、数字能力以及供应链管理能力,京东能够快速将销售规模做大、将运营效率提升到最高、将成本压缩到尽可能低,从而实现全网最低价。最近很多人发现,在“京喜自营”上买抽纸、垃圾袋等用品,价格几乎与拼多多不相上下,而且物流、质量上也更加稳定。

从财务数据上也可以看到,尽管百货类从来不是京东的强项,但是在今年第二季度,依靠“京东京造”和“京喜自营”模式,日用百货商品收入增长最快,增速达8.7%。

不过,“卷供应链”策略的效果也可能会边际递减,其长期效应还有待观察。

总之,从本次财报上看,京东实施低价战略后,放大了其自营模式的赚钱能力,还让活跃用户增加了,用户体验更好了,因此在二季度财报发布之后的电话会上,京东高管坚持“我们对低价战略的承诺始终如一”。

反观阿里,在打了将近一年半的价格战之后,发现有点得不偿失,增量不增收,还对淘天集团的基本盘——品牌商家造成一定伤害。因此,在二季度电话会上,阿里的表态开始弱化低价战略——“为不同层次的消费者提供具有吸引力的价格的优质产品和优质服务”。

但是,阿里的财报也有自己亮点——除国内电商业务之外,阿里还有两个增长点:出海和AI驱动的云业务。接下来,我们将推出平台财报系列第二集,敬请关注。

以上内容来自香帅金银岛

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号