王怜花的《蠢男子之歌》里写到,

“那时我年轻,爱得纯洁所以爱得疯狂,然后爱要找一个好日子悄悄去死,像毁损的容颜”。

这些年,中国互联网创业大潮里,这样疯狂又终于容颜毁损的爱,比比皆是。

2021年6月,每日优鲜顶着“生鲜电商第一股”的光环赴美上市。上市首日就破发。

一年后,市值从22.74亿美元到0.64亿美元(不足4亿人民币),跌去97%。

2022年7月28日,每日优鲜关掉了占其收入贡献超过95%的极速达业务,有记者去探访每日优鲜的北京总部,发现已经人去楼空,留下了几百名被拖欠工资的员工、账户里还有余额的消费者、没拿到货款的供应商,还有15亿以上的负债。

和当年的O2O,社区团购一样,“生鲜电商”爱得轰轰烈烈,然后无声无息归于沉默。

从2005年开始,中国第一家生鲜电商“易果生鲜”成立,“生鲜”就被称为电商的最后一个堡垒。

万亿级市场,强刚需,高复购——所以创业圈,资本圈一度流行“得生鲜者得天下”的SLOGAN。

但是17年过去了,中国5万亿规模的生鲜市场,电商渗透率也仅有9%。

易果生鲜、吉及鲜、妙生活、呆萝卜、许鲜……

几乎所有相关独角兽几乎都面临着裁员、倒闭、转型的泥淖。

每日优鲜曾经是众多投资者追逐的明星项目。

2015年它首创“前置仓-极速达”模式,在望京建了第一个前置仓。

所谓前置仓就是在城市市区内建立高密度的仓库,纯线上送货,实现生鲜的30-60分钟极速送达。

和线下超市比起来,前置仓空间利用率高、租金低,瞬间获得了市场狂热追捧:

在正式推出前置仓之前,2014年12月,每日优鲜就获得500万美元天使轮融资,每日优鲜联合创始人曾斌回忆说,当时连PPT都没来得及做,整个投资10天全部谈妥。

此后的7年里,每日优鲜获得了9轮融资,累计金额近140亿人民币,囊括腾讯、高盛(中国)、老虎基金等明星投资机构,还有青岛的国有资本。按照现在的市值,后几轮的投资者都投了个寂寞。

那生鲜电商的问题出在哪里呢?

01

成本过高

首先就是成本过高。

比如说前置仓。

前置仓的建设投入很大:首先是租金费用,前置仓建设在人口密集的城市社区周边,租金费用还是会比传统电商、社区团购要高。还有多温层冷库的建设费用、水电费以及长途物流运输这些成本。

另外还有损耗成本。前置仓为自营,平台买断商品,再根据消费者需求送货,这中间会产生很多损耗,对平台有很高的资金要求:一方面生鲜商品保质期短、易损易腐,中国生鲜果蔬的平均损耗率达到20%多。运输、保存的要求很高;另一方面生鲜的生产周期长、受自然灾害等意外因素影响,价格波动很大。

除此之外,前置仓的人力成本也高,按照每个仓库10名分拣员,20名骑手,1名主管,分别按月薪7000、8000、10000计算,人力成本就达到24万。

华泰研究测算的单仓模型显示,商品本身成本81.8%,大仓、前置仓、分拣物流加水电折旧的费用占比22.4%,配送的人工费用15%,再加上销售6.9%——

这么算下来,即使一个前置仓每天一千单,客单价60元,也会净亏26%。

这还只是固定成本,获客成本也很高,而且有越来越高的趋势。

没有线下店就没有天然的流量入口,而且生鲜市场的顾客非常缺乏忠诚度,鸡蛋、牛奶,都是哪家便宜就在哪家买——只能靠“补贴”续命。

现在疫情冲击下,线下超市也基本都开通了线上渠道,生鲜赛道上越来越卷,把前置仓的护城河冲击地七零八落。

2022年6月左右,每日优鲜提出目标要打造更多千单店——

地推人员给用户送鸡蛋、酱油和醋,客服也打电话给沉寂用户送优惠券,当时确实数据瞬间亮眼。

但一旦推销活动结束后,订单数量就大幅回落。随之而来的是3季度亏损幅度增加58%,高达9.74亿元。完全是花钱买了个吆喝。

2018年盒马也曾尝试前置仓模式。一段时间后就放弃了。盒马掌门人候毅的理由很简单,没法盈利。

从2018年-2021年Q3,每日优鲜累计亏损接近100亿元。

02

无法实现网络效应

我们可以把逻辑往前面推进一层,为什么生鲜电商会成本过高?

为什么出行行业烧钱占领市场(心智)这种策略在生鲜电商这儿不奏效?

核心问题是,生鲜电商这个赛道缺乏数字平台高速扩张的关键——“网络效应”。

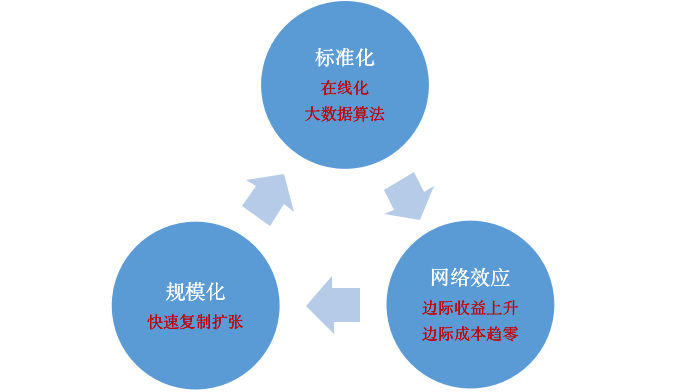

我们曾经在《香帅中国财富报告(2020-2021)》的加餐2中专门讲过,数字平台高速扩张的关键在于“网络效应”——

数字平台设计标准化合约,一个新用户加入线上数字世界的边际成本几乎为零,新用户的加入会对其他用户带来潜在正收益,这种网络效应就会推动线上世界滚雪球式的扩张。

随着用户增多,边际成本趋零,边际收益上升,这样才能实现(近乎)零成本的复制,快速实现规模化,完成平台数字化的正向循环。

下面这张图就是这个正向循环的过程。

过去阿里、腾讯、美团外卖、滴滴等平台的成功案例,都具备“网络效应”的特征:

初期巨额投资之后,随着用户增长,平台的价值提高,规模越大,用户边际收益上升,而边际成本趋零。

举个例子,用滴滴打车的消费者越多,司机也会更多地使用滴滴来对接消费者;而使用滴滴平台的司机越多,滴滴对消费者的价值也越大。这种正向互动就会推动越来越多的消费者和司机加入滴滴平台。而且单个用户加入平台的边际成本几乎为零。

但是,生鲜电商却很难出现这个趋势。

生鲜电商规模越大需要的投入越多,尤其是前置仓模式,每建立一个前置仓,就需要付出高额成本,不存在边际成本下降的趋势。

为了覆盖前置仓的成本,需要保证每个前置仓有超过一千笔订单。

这样的订单数只能北上广深杭成等一线、强二线城市才能生存。

因为这些地方消费者居住密度大,时间成本更高,愿意为产品品质和时间付出溢价。

所以随着规模扩张,当生鲜电商扩张到二三线城市时,亏损反而会扩大。

另一家生鲜电商,叮咚买菜的相关财报显示,公司2021年净亏损64.29亿元,其中大部分来自于二三线(城市)的前置仓。所以一旦市场退烧,这些依赖于“烧钱”生存的模式就只能萎缩甚至死亡。

换句话说,生鲜电商的特征决定了其不是一个“零成本复制”的扩张,相反,它规模越大,成本-收益压力越大。

数字平台=网络效应

这是前20年消费互联网洗礼留给我们的认知公式。

所以,创业者,资金,都拼命往平台模式上涌。

但实际上,更多产业面临的是无法或者极难实现网络效应的数字化。

在这些产业上,单纯依靠建立一个平台,然后快速扩张,是无法成功的。

这些行业其竞争力需要依赖对供给端的整合,提供稳定的供应链、优质的产品。

能做这种供应链整合的企业本身必须在物流、仓储或者生产端具有极强的能力。

做不到这点,平台的价值创造就失去了根源。

比如说,电商生鲜虽然是万亿级市场,但这个市场是极度分散的完全竞争市场,便利性和价格敏感度是最大的决定因素。

团队小朋友说:“楼下就有便利店,小超市,还打折,不香吗?”。

说的就是这个道理。

所以,生鲜平台要存活下来,只能,也必须在供应链上下功夫,搞差异化定位做出品牌。

最后,还是回到“种地”而不是“抢占土地”这个逻辑。

同时,这个万亿级市场也不一定需要“一口吃”——过去几年很多平台创业项目,思路是“整合”产业链。

但越是规模大的传统产业,整合越需要“抓手”,越需要重资产,小切口撕开,夯实。

点状立足,线状拓展,才有机会整合机会。

实际上,很多点都有机会。

比如生鲜电商这条链上,物流、仓储或者生产端,任何一个点形成品牌或者规模效应,都有机会长出新芽。

阿基米德说:“给我一个支点,我就能撬起地球”。

我们常常用这句话来强调杠杆之力,但其实真正的核心在“支点”上。

这些年,杠杆的力量已经深入了人心。

但没有支点,所有的杠杆都失去了着力点,就会变得毫无意义。

数字化、线上化、流量,都是商业模式的杠杆工具,支点则是优质的产品和服务、可持续的商业逻辑。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号