图源|凤凰新闻

最近一年,张兰和汪小菲频上热搜——

与大S因为“床垫”“信用卡”等话题,隔着海峡对喊,也因此带火了张兰的直播间。

最近张兰又上了头条,不过就不是什么好事了——

据称张兰在国外欠下巨额债务,名下的豪宅也被强制执行。

张兰的债主,一家叫CVC的私募股权基金,为了讨债,还盯上了张兰的海外家族信托。而新加坡高等法院也支持了CVC的诉求,认定张兰的家族信托是她的个人资产,债权人CVC有权对该资金进行追索。

网上马上有小伙伴发问:

不是听说家族信托可以实现债务风险隔离的功能吗?怎么到了张兰这里“破防”了?

当然,还有一些人完全没听说过家族信托,对此一脸问号。

今天这篇文章就和你讲清楚:

家族信托到底是什么?

张兰的家族信托为什么会“破防”?

如何用好家族信托?

01

什么是家族信托?

家族信托,顾名思义,就是一个家族将部分资产委托给信托机构来管理。

资产所有权转移给信托机构,但信托机构要根据委托人的意愿管理这些资产,并将获得的收益在约定的时间分配给受益人。

不过,设立家族信托的主要目的不是获得高收益,而是保障资产安全。

打个比方,你白手起家,开了一个饭店,挣了一个小目标。

但现在餐饮业不景气,业绩下滑,你未来可能会有债务风险;而且你已经年近七旬,面临着资产安全传承的问题。

怎么办呢?你就可以找一个信托机构,把自己手上的一部分现金、房产、股权注入到家族信托,资产的所有权也转移给信托机构,由信托管理,你不再插手。

这样,信托资产就不再是你的钱,即使你背上债务,也难以追索到信托头上,这样就实现了——债务风险隔离。

而且,你可以把受益人设置为子孙后代,他们到一定年龄就可以开始领取收益,甚至可以设置明确的家族激励机制,比如考上名校、结婚生子、进入家族企业工作,都可以额外再给一笔财产。

这样,就可以保障家族财产的顺利传承,避免争产风波,还可以防止不孝子孙挥霍家产。

为什么家族信托能够保障资产安全?

核心在于独立性。

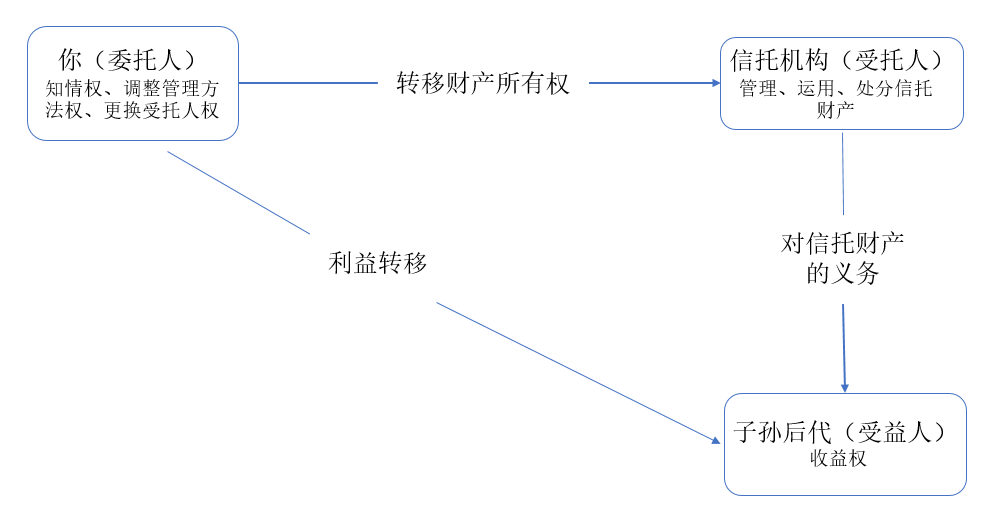

信托一旦设立,资产所有权就发生了转移,不再属于委托人的财产,委托人也不能随心所欲地插手资产管理。不过,委托人可以调整家族信托财产管理方式,对家族信托管理情况有知情权,如果信托机构不满意,也可以换人。

子孙后代(受益人)只有受益权,没有所有权。

信托机构(受托人)名义上有所有权,可以管理、运用、处分信托财产,但信托财产也与信托机构的其他资产相独立,即使信托公司破产,也不会牵连到委托人的家族信托资产。

所以,委托人、受托人和受益人各方的债权人均不能要求用信托财产还债。

因此,信托可以发挥风险隔离的作用——将债务风险与家族资产区隔开。

张兰设立家族信托的一大动机,就在于此。

事情还要从十年前说起,2014年,CVC基金为收购俏江南的股权,曾将约2.5亿美金(约16亿人民币)打给了张兰的银行账户。

同样在2014年,为了实现财产保全和继承,张兰成立海外家族信托The Success Elegant Trust,受益人是她的儿子汪小菲及其子女。收到CVC的转账后,张兰很快就把其中1.42亿美元转到了其家族信托名下的银行账户内。

但后来,CVC基金与张兰矛盾不断升级,开始向张兰追债,但一直以来,CVC未能攻破她的家族信托。但是,去年年底,张兰的家族信托居然“破防”了,新加坡高级法院认定,CVC作为债权人有权追索这笔资金。

为什么张兰的家族信托会“破防”?

02

为什么

张兰的家族信托会“破防”?

前面提到,信托能发挥债务风险隔离的作用,主要就是因为其独立性。

而张兰的海外家族信托被击破最主要的原因,就是欠缺独立性。

张兰对信托财产的支配权过高,而受托人和其他受益人没有干预的能力。

新加坡高等法院列出了几条证据:

家族信托成立之后,张兰仍自由地动用银行账户中的资金。2014-2015年,张兰未说明原因就从家族信托银行账户中转出300万美元,还动用信托账户资金购买公寓。

在接到资产冻结令之前,张兰就急于转出信托账户中的资金。

张兰的代理人在邮件中明确提到,她设立的海外家族信托项下有关银行账户为她个人所有。

这就意味着,张兰对于家族信托资产具有随意处置的权利,没有真正做到独立性。

她设立的家族信托财产也就丧失了债务风险隔离的作用。

所以说,没有舍,哪有得?

03

如何用好家族信托?

不仅仅是张兰,海内外很多富豪都钟情于家族信托,它非常适合作为财富转移和财富管理的工具。

我们可以看看一些典型案例,了解富豪们如何用好家族信托,家族信托帮他们解决了什么问题:

1. 避免争产纷争,保护家族股权

富豪去世后,往往上演继承人争产大戏。

内斗导致人心涣散,家族企业势必会面临一些危机。但如果平均分配企业股权,涉及的受益人过多,家族企业可能分散到数十人手中,很容易被外人夺走企业所有权。

怎么办呢?可以把公司股权转移到家族信托,由主要接班人执掌家族信托,其他成员则列为受益人。

举个例子,大家都知道香港首富李嘉诚,但你可能不知道,李氏商业帝国,是由李氏家族信托持有大部分股权。

李嘉诚在2018年正式退休,他有两个儿子。如何把商业帝国传给接班人,同时又让两个儿子不要陷入争产大战,“可以有兄弟做”呢?

这就需要使用信托基金来帮忙。

2012年,李嘉诚就开始分家,将私人财产逐步转入信托基金,这个信托基金的所有权,目前有三分之二在李泽钜手中,三分之一在李嘉诚手中。

而信托的受益人是长子李泽钜及其妻子、子女,以及次子李泽楷。

李氏商业帝国由长子继承掌舵手职位,同时利用家族信托,让全家人以信托受益人的形式享有财产收益,以确保控制权不因分家而旁落。

2. 规避婚姻风险

离婚大战也是豪门经常上演的戏码。例如当当网的俞渝和李国庆夫妻俩,离婚的同时也让网友们吃瓜吃到饱,当当网的经营发展也深受影响。

而世界传媒大亨默多克曾有四段婚姻,92岁的他又即将迎来第五段婚姻,离婚如家常便饭的他,商业帝国为何仍然如此稳固?

还是家族信托起到了规避婚姻风险的作用。

默多克在与第二任妻子Anna离婚过程中付出了17亿美元的代价后,就把几乎公司的所有股权放入默多克家族信托基金,受益人是默多克的子女们。

新闻集团的控制权牢牢地掌握在默多克家族的手中,而所有权又不在默多克名下,不参与离婚分割。最终,第三任妻子邓文迪与默多克离婚时,只分到价值约2000万美元的资产,而且离婚丝毫不影响新闻集团的资产和运营。

3. 有效避税

海外很多国家都有高额的遗产税,例如美国的遗产税率最高可达40%,这也是富豪们财产传承中非常头疼的一件事。

不过,如果把家族资产纳入信托,意味着资产的隐秘性大大加强,而且家族成员在法律上没有所有权,就可以规避高额遗产税。

例如,凯悦酒店集团的前掌门人杰伊·普利兹克,在巴哈马群岛设立了1000多个家族信托,将价值十几亿美元的家族财产分散转移进去,当他去世时,明面上的资产只有2.5万美元。

家族信托为其整个家族节约了大量的税金。

所以说,家族信托算是金融圈很神奇的一个存在,既可以避税,又可以进行遗产管理,还能规避婚姻风险等作用。

我们普通人看完以后可能会想,这么多好处,我们能不能也玩玩?

建立家族信托的成本还是比较高的。最贵就在于,你需要雇用一个团队为你的资产管理进行量身订做,还要贯彻执行,他们的工资就得你来付嘛。

一般来说,当流动资产(不含不动产)达到了100万美金以上,而且有刚刚提到的那些需求,或许就可以考虑下。

(主笔 / 惠璇)

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号