阅读:0

听报道

资管行业在中国的发展是一个大趋势,万事具备,只欠东风。

在《香帅的北大金融学课》里,同学们提了一个问题:“对于中国财富管理和资产管理趋势的看法。现在从银行出去,选择财富管理和资产管理,是否是正确选择?”

我猜,不管对于居民还是从业者来说,这都是一个特别特别关心的问题。所以,这里我要重点回答一下。

要对这个问题作出正确回答,首先,我们就需要理解我国财富管理、资产管理的现状。

目前,中国的资产管理、财富管理市场可以用一句话概括:财富在快速增长,金融资产的比重将进一步增长。

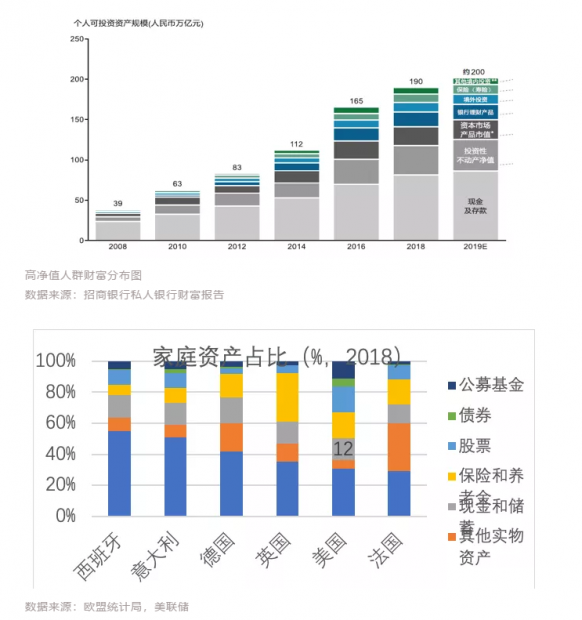

截至2018年底的时候,中国个人可投资资产规模达到了190万亿人民币。根据招商银行的私人银行财富报告,可投资资产在1000万人民币以上的中国高净值人群,在2019年底会达到220万人口。220万是什么概念呢?就相当于立陶宛、斯洛文尼亚这样的国家的人口。而且,从2016年到2018年,像这种高净值人群的年均复合增长率都在12%左右,属于极度高速的增长。

那么,这样巨量的、快速增长的财富中,不同资产的比例到底是什么样呢?

首先,和其他发达国家相比,中国居民在现金储蓄、不动产上的投资比例是比较重的。

大家可能知道,房地产占着半壁江山。不同的统计口径有不同的答案,有的认为是55%左右,有的认为房地产在我们的资产配置中达到70%左右。现金储蓄大概是不到30%,而金融资产大概只有10%。换句话说,中国居民的金融资产配置比例是远远低于发达国家的。

这是从居民的资产配置的角度。我们如果换一个角度,从资产管理行业的角度来看,也会发现类似的证据。

一个是看资管规模占金融资产总额的比重,这个比重被称为资管行业渗透率,这个比率越高,就意味着资管行业越发达。像澳大利亚、美国、法国这些国家,这个比重都在15%以上,甚至能达到18%。而中国,这个渗透率是比较低的,在10%以下。

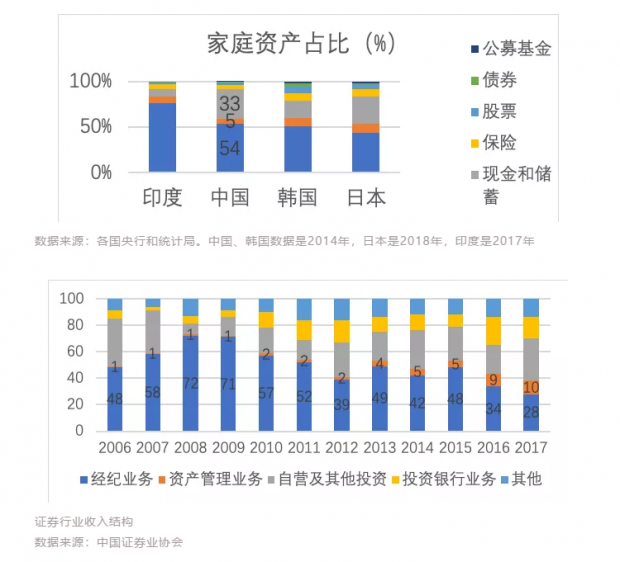

第二个要看投行、券商业务中资管业务所占的比重。一般按照国际惯例,国际成熟的投行里面,资产管理业务占据着很重要的地位。像高盛,资管业务的比重是18%,这是很低的。摩根士丹利是30%,瑞银大概是40%。而中国券商行业资管业务的收入占比仅仅是10%,证券上市公司资管业务的占比仅占3%。远远低于发达国家的水平。

当然,这个数字也要理性看待。因为第一,中国是银行业独大,所以,很多资管机构是内生于银行体系的。3%也好,10%也好,不一定能够完全反映资管行业的现状;第二,资管业务的增速很快,从2007年不到1%,到现在10%左右的水平,这个速度还是比较快的。

所以,刚才这些讨论指向一个你要记住的基本事实:中国的资产管理、财富管理处在初期阶段,随着居民收入的增长和家庭财富的累积,资管行业的发展在中国是一个大趋势。

了解了这个大趋势以后,接下来要问的就是:我们应不应该离开银行去从事财富和资产管理业务呢?

回答这个问题的时候,就需要更加谨慎了。

我们还是从历史经验去找一些启示。先看看发达市场的财富管理行业到底是怎么兴起的。

70年代开始,美国财富管理、资产管理行业进入高速成长期,几个要素共同驱动了这样的高速增长:

第一个就是民间财富的快速累积。美国在70年代的时候跨入了万元美金社会,也就是人均GDP超过了万元美金。经过战后几十年,各个美国家庭开始拥有存量的财富,所以,民间有钱需要管理的局面出现。

第二,在六七十年代以后,金融学的理论有了重大的突破,资产定价进入了更加科学决策的阶段。

第三,也是特别重要的,从七十年代开始,美国政府在政策上给予了资管行业很多支持。比如说六十到七十年代的《证券法》、《证券交易法》、《投资公司法》等一系列的法律法规,为共同基金行业设立了结构,以及管制的框架。到了80年代,放松利率管制,然后鼓励金融工具创新。在这之后,美国的资管行业就一日千里了。

像1980年的时候,美国资产管理的规模是GDP的0.55倍,到了1999年,就是19年之后,已经达到了1.85倍,这个增速非常惊人。然后,克林顿总统在台上的时候,金融服务现代法案出台,美国的金融混业经营全面放开。所以,资管行业就更加红火了。

我讲这些并不是去简单地罗列事实,而是要告诉你:中国现在的资管行业转型属于一个万事俱备,只欠东风的状态。

2019年,中国的人均GDP要超过万元美金,也就是说中国居民财富的累积达到了一个相对高的程度。但是,我们还需要相关法律的进一步完善,比如说要能够在立法上明确地规定加大直接融资的比例,比如说需要修订和完善《信托法》、《证券法》、《证券投资基金法》等相关的法律法规。明确资产管理业务的属性,然后要统一地方和中央的监管尺度,还有资管行业的计税准则等等,这一切都是需要很长时间的。

而按照中国渐进式改革的模式,这些改革一定是要在避免对银行业产生过度影响的情况底下,逐步实施。

这句话有两重意思:第一,资管行业、财富管理行业肯定是未来十年中国金融市场的一个重头戏;第二,银行不一定会在这部大剧里隐退,那些有实力的国有大银行反而可能自我革新,成为资管行业的主角。

所以,进入资产财富管理行业,一定要离开银行吗?这个答案我不确定,取决于你所在的银行到底是什么类型,是什么规模,什么实力。

最后我还要提醒一句:资产和财富管理是趋势,但是,目前中国市场上第三方财富管理机构的问题是很多的。

其实即使在美国,这个第三方财富管理公司到底是独立咨询顾问,还是卖方销售,讨论也非常多。2017年年底,美国的消费者联盟就发表了一篇文章,叫“Financial Advisor or Investment Salesperson?”,特别地戳中要害。文章的结论就是:所谓的第三方理财规划师,其实大部分都收取产品的佣金。在中国,这种情况大家都知道,就更加严重了。所以,大部分的第三方理财其实就是金融产品销售。所以,一到经济下行的时候,资产端收益不好,这种模式就特别缺乏持续生存的空间。近年来,中国所谓第三方管理机构频频爆雷,也就是这个原因。

希望这些信息对那些有志于要进入资管行业、财富管理行业的同学,或者说自己家庭要做资产配置的同学有所帮助。

注:本文选自《香帅的北大金融学课》12月问答

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号