近期,高盛发布了最新关于《2024年中国经济展望》的报告。

报告中不仅分析了宏观经济层面的变化,也从微观角度探讨了对中国股市的预期。

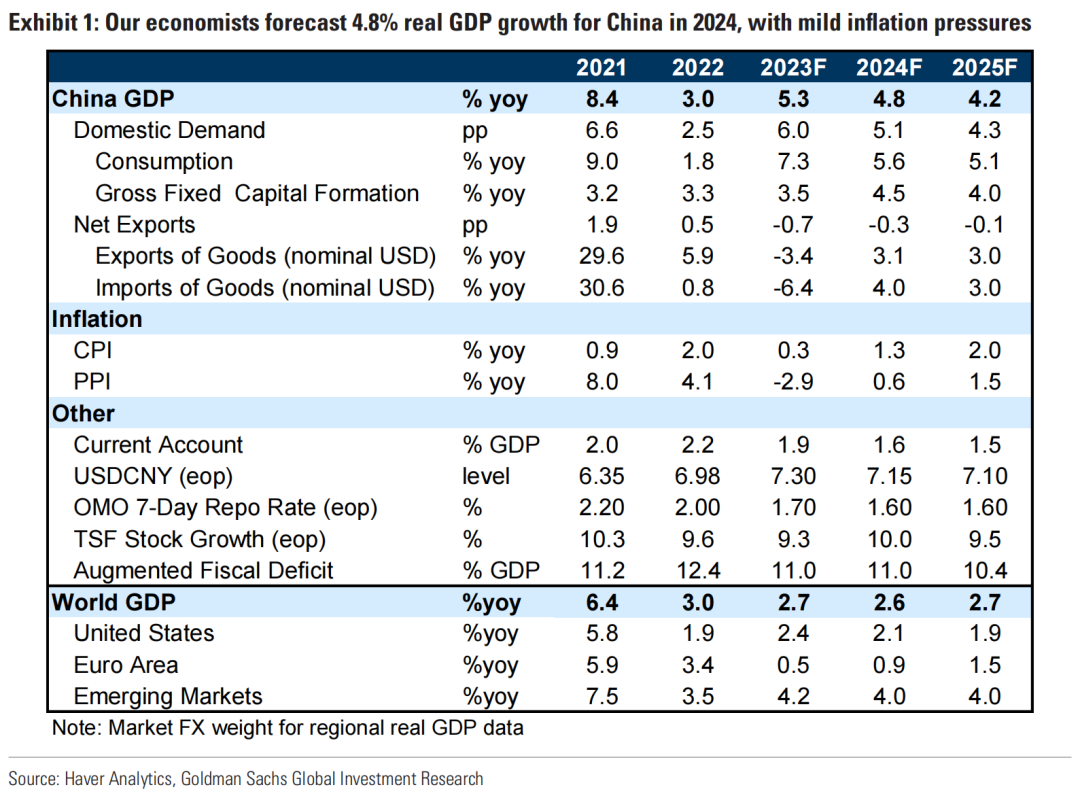

高盛的报告预测,中国的经济增长会有所放缓:从2023年的5.3%降到2024年的4.8%,这种减速并不是因为某些特别的负面消息,只是经济发展进入更稳定阶段的一个标志。

导致这种放缓的原因有很多,比如房地产市场持续低迷、人口结构越来越老、债务水平很高、企业和普通人越来越缺乏信心,还有各种国际政治和外部的挑战。

其中,房地产市场的问题最为严重。因为过去二十年,房地产市场曾经对中国的经济增长有很大帮助,每年大约贡献了2个百分点的增长,但现在情况有所变化,当前,房地产成为了中国经济增长的一个重要负担。

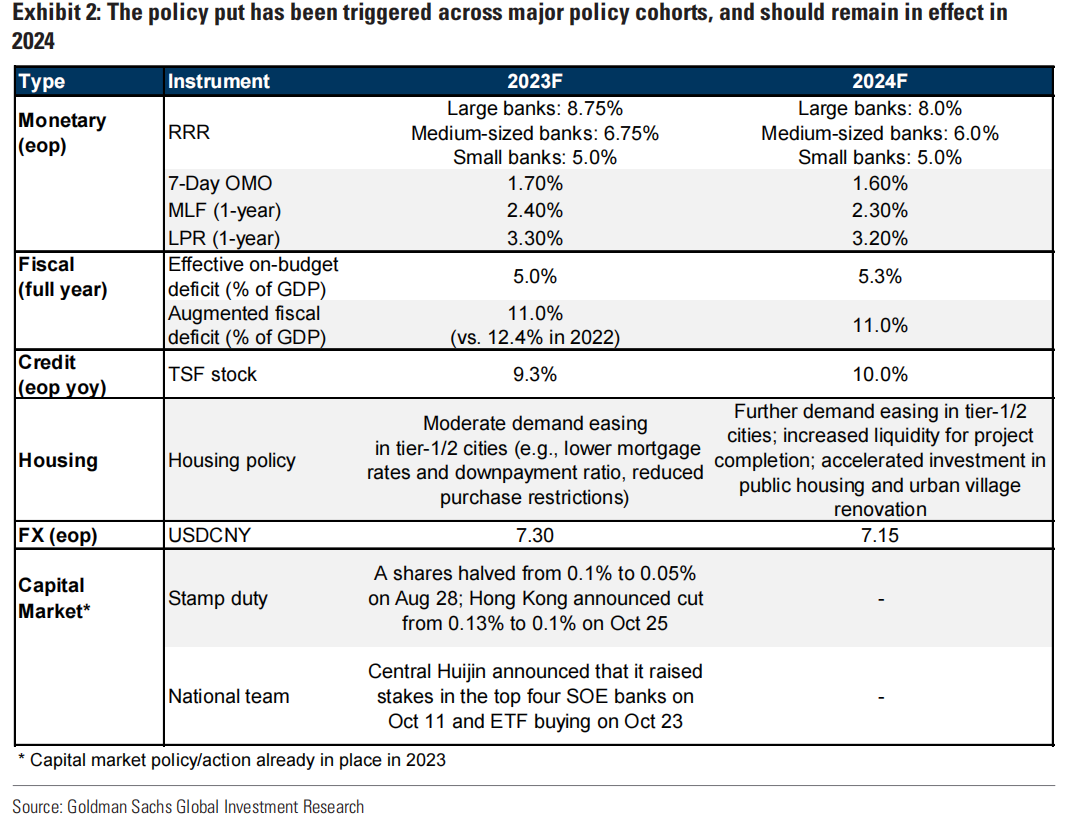

同时,高盛也给出的一份关于中国明年经济政策的预告。他们预计,中国政府会降低银行的存款准备金率,这样银行就有更多的钱可以借给人们和公司,促进经济活动。政府在财政方面也会多花点钱,帮助经济增长。贷款也会更容易一些,让人们更愿意投资和消费。

至于房子,政府打算在大城市让买房变得容易一点,比如降低贷款利率和首付。人民币汇率可能会变强,和美元比起来,人民币的购买力会增加。最后,在股市方面,政府可能还会减税降费,以鼓励更多人买股票。

总之,高盛认为,中国政府在明年会用各种办法来保持经济的稳定和增长。

过去四十年,中国经济就像是一辆高速前进的汽车,靠的是制造业和出口这两个大引擎。

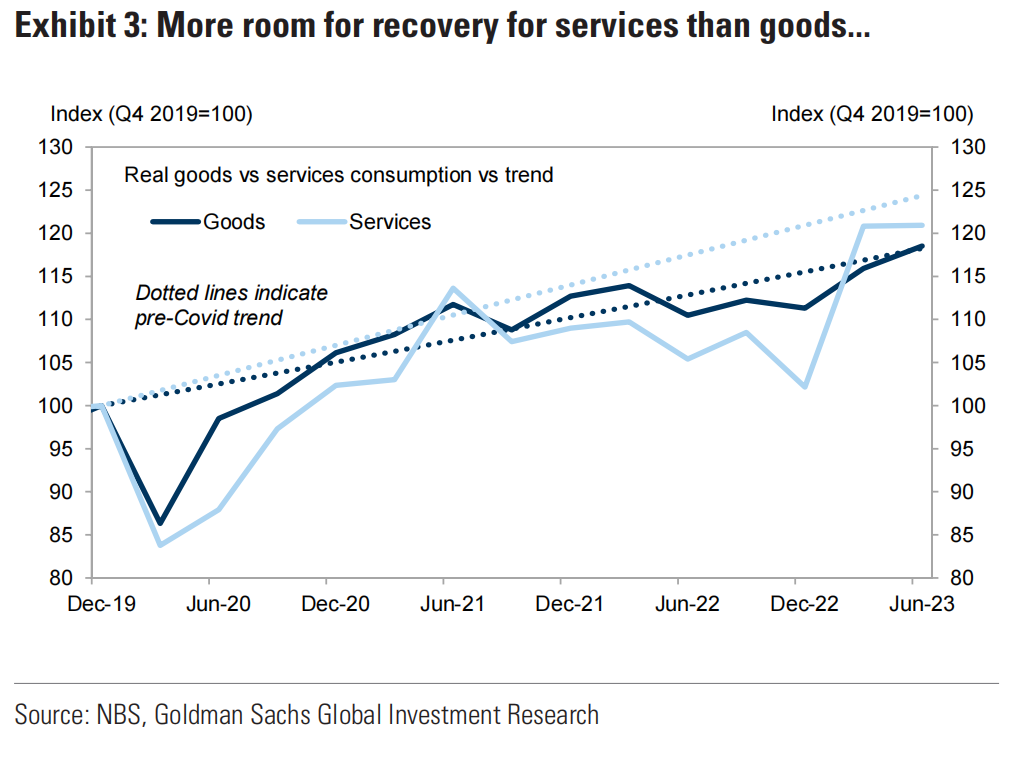

但现在这辆车开始换挡,服务经济和高附加值出口将作为中国后疫情时代新的增长驱动力,但高价值和部分自选消费品的消费可能会因房地产和劳动力市场的不利影响而保持疲软。

从下面的图可以看出,以2019年底为基准,服务业比制造业受疫情影响更大,恢复得更慢,但这也意味着未来服务消费有更多的恢复空间,会成为接下来中国经济动力的重要推动之一。

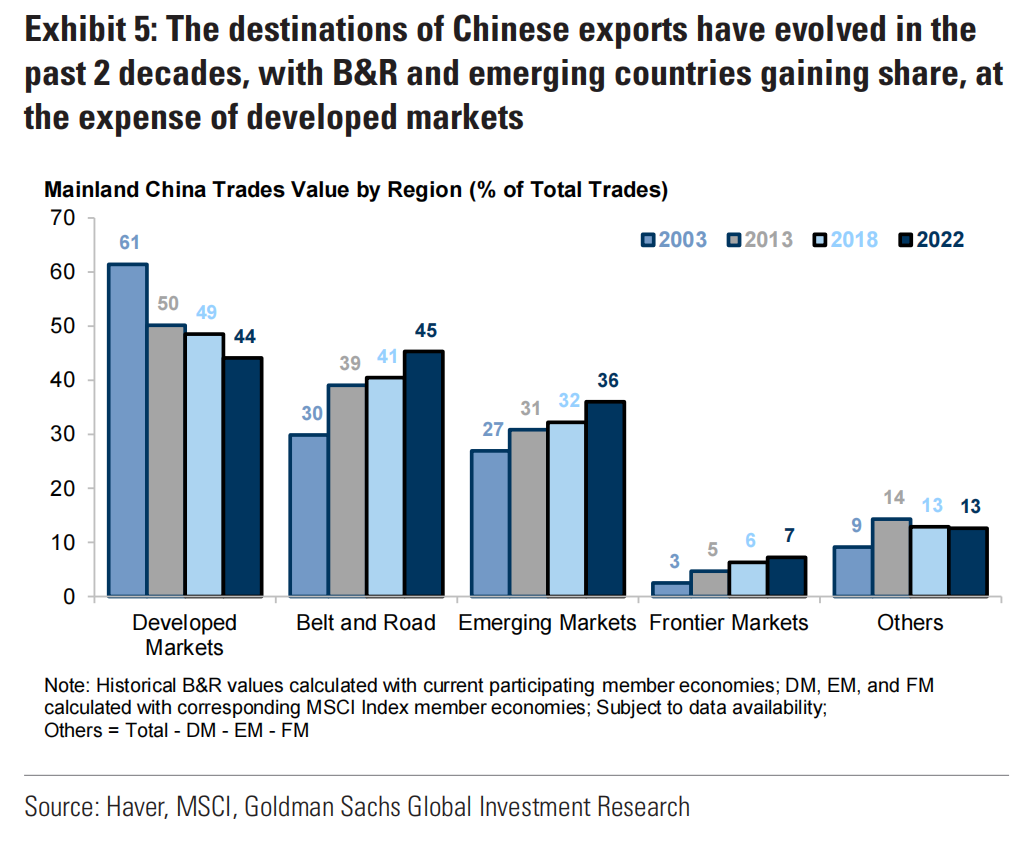

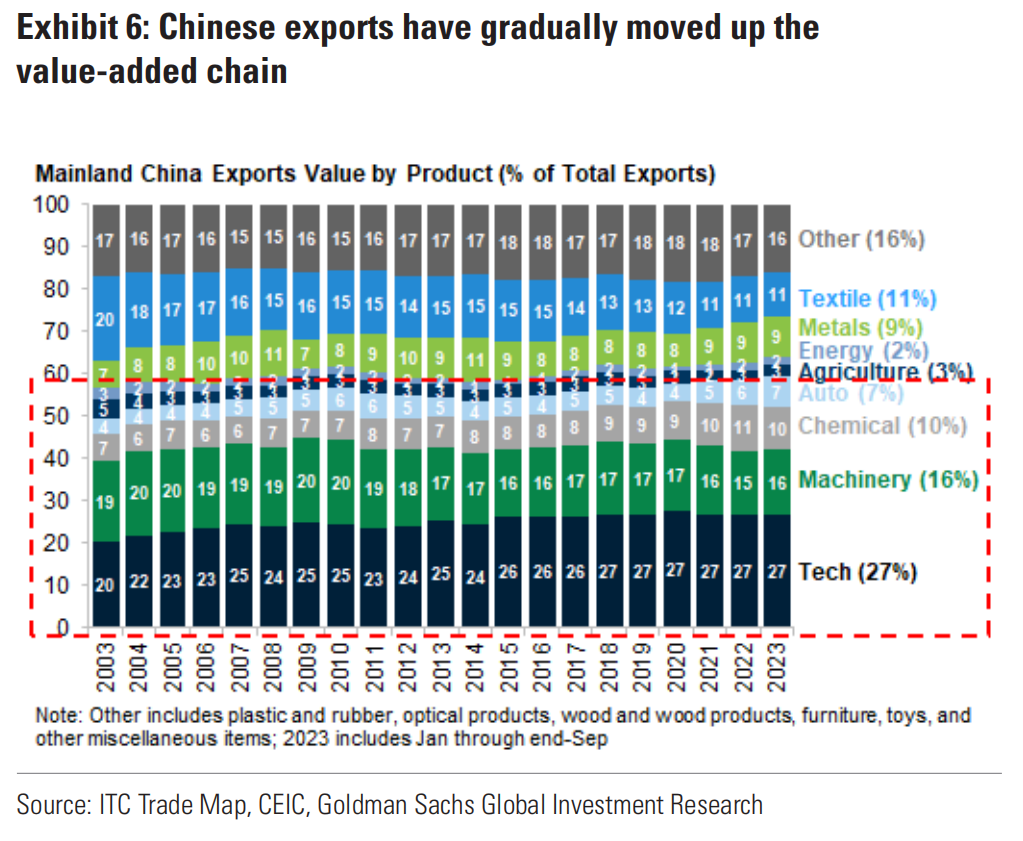

在外需方面,中国的出口情况也在发生变化。以前,中国的主要出口对象是美国这类发达国家,但现在,中国商品越来越多地被卖给那些“一带一路”计划里的国家和其他发展中国家。

此外,中国的出口结构也在逐渐从低附加值转向高附加值产品,以前可能更多是卖衣服和农产品,但现在更多是技术附加值更高的类似汽车、电脑、机械等产品。

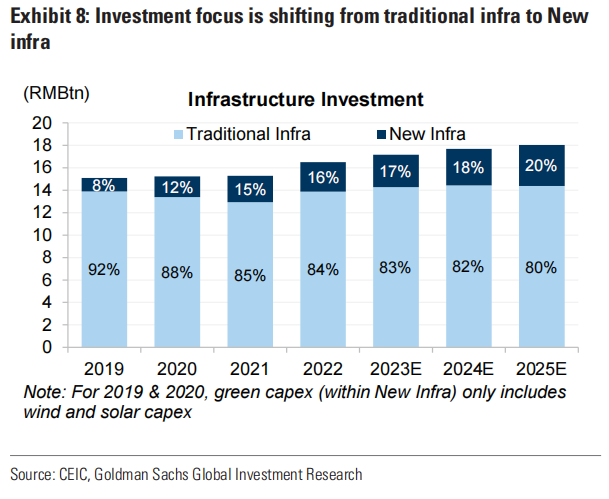

对于基建方面,高盛预测,中国后续的新基础设施投资比例将逐年上升,预计将从8%增加到20%。投资越来越多地流向了新领域,比如风能和太阳能这些绿色能源,而传统基础设施投资如道路和桥梁等占比则是逐渐下降。

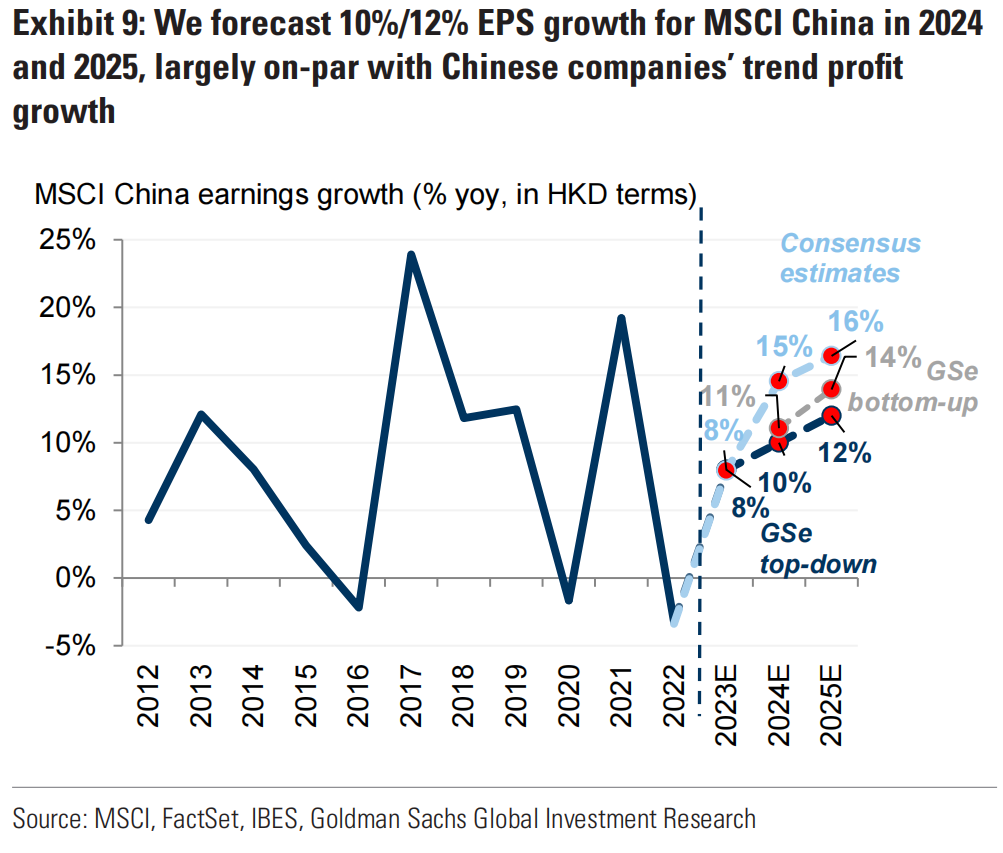

对于股票市场,高盛分析了MSCI指数的每股收益(EPS)增长。在过去几年中,这个增长率有过起伏,但总体趋势是上升的。高盛预测2024年和2025年的EPS增长率为10%和12%,这与中国公司利润增长的长期趋势大致相符。

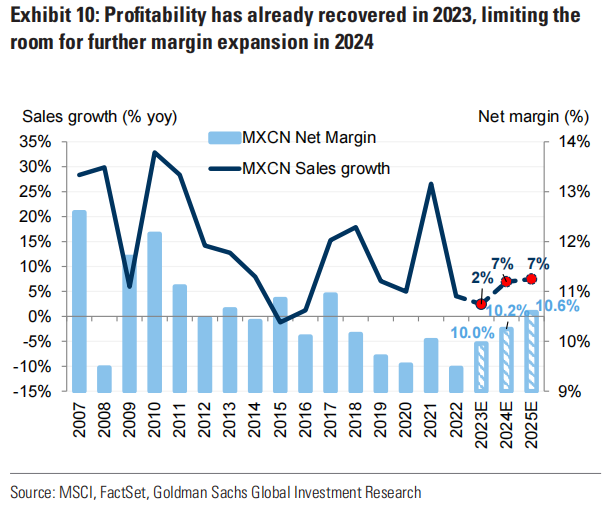

此外,从下图可以看出2023年公司的盈利能力已经恢复到正常水平,因此2024年,这些公司的净利润率不太可能有大幅增长。想要推动股价进一步上升,更多则要依靠销售的增长。

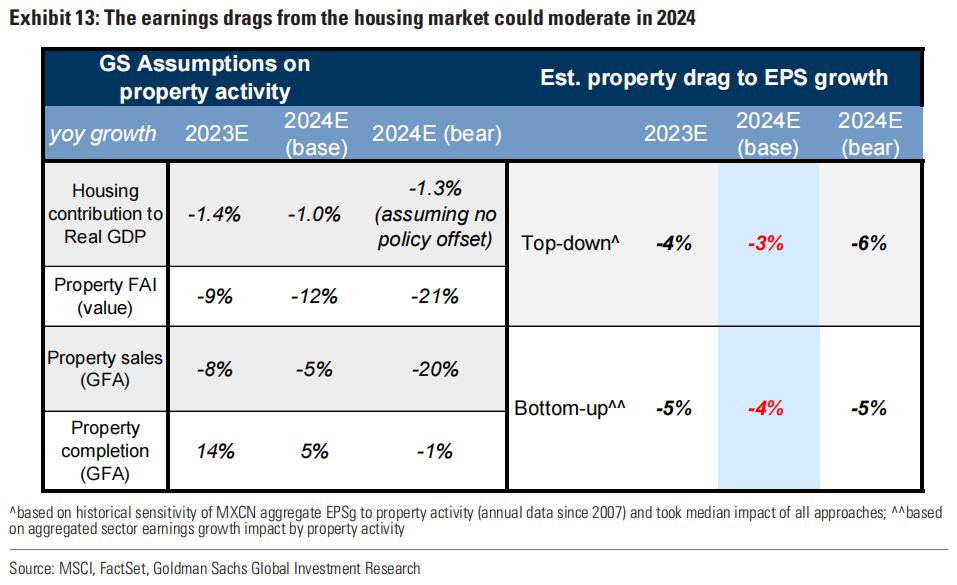

而房地产市场的持续低迷对公司的盈利能力与企业会带来一定影响,如果房地产市场继续表现不佳,那么中国的公司可能会赚得更少。

高盛预计,如果没有适当的政策来帮助改善情况,房地产市场的不景气在2024年可能会让公司的收益减少到3%到6%。

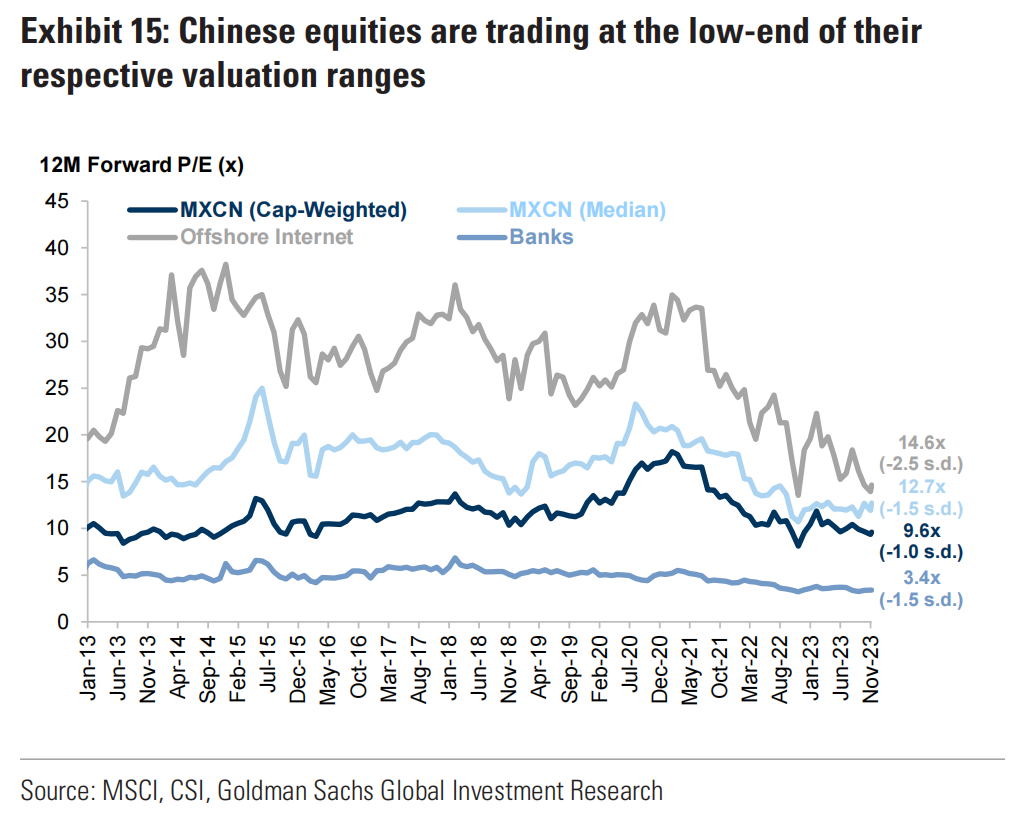

下面两个图则分别是中国股票的12个月前瞻性市盈率(P/E)走势,以及中国股市与全球股市的市盈率溢价/折扣。可以看到,整体市场的市盈率目前处于过去几年中的低点。这表示,从历史估值看,中国股市目前的估值较低,此外和其他全球市场相比,中国股市目前的估值也较低,相对而言,当前中国股市的投资价值较高。

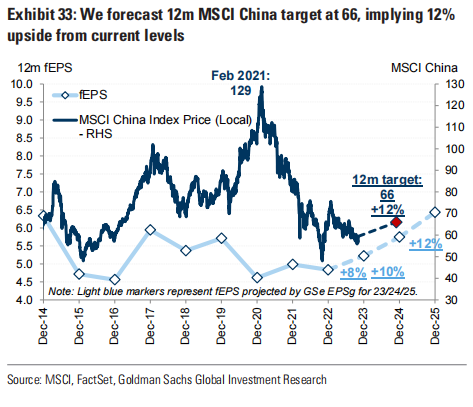

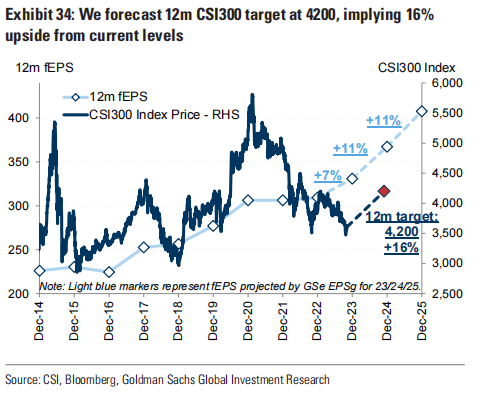

下面两张图分别表示了MSCI和CSI300的每股收益(EPS)和指数价格的历史数据及未来预测。图中的深蓝线表示过去几年指数价格的实际轨迹,而浅蓝色的菱形标记表示高盛预测的未来每股收益。

高盛预测在未来12个月内,MSCI指数的目标为66,这意味着与当前水平相比有12%的上升空间。而CSI300指数设定的12个月目标是4200,比当前水平预计上升16%。

总结来看,在高盛的这一篇报告里,虽然预测了一个经济增长放缓但趋于稳定的大环境,但是也给出了新机遇的方向,例如服务业和高附加值出口等会成为中国经济增长的新动力,中国的经济结构将会进一步转型。

另外,在投资策略上,政策调整的影响是不容忽视的,特别是对房地产和金融市场的潜在干预,会对市场造成较大的影响,而从股市的估值分析表明,从长期来看,当前的低估值是一个比较有吸引力的切入点。

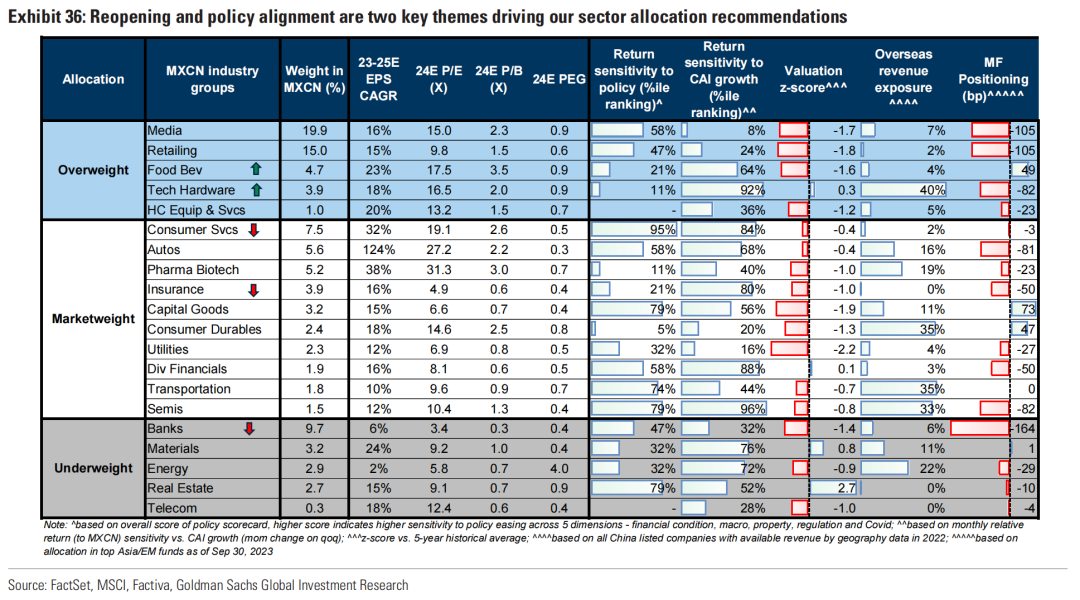

在行业配置上,该报告建议超配(线上)零售、媒体/娱乐、科技硬件、医疗设备与服务、食品饮料等行业。主要是因为这些行业受益于大众市场消费、国际化趋势、技术升级等因素,预计将实现中等至高速的收益增长,且当前的估值处于历史低位。尤其值得关注的是,这些行业可能会从广告技术趋势、消费降级和特定的资本市场事件中不成比例地受益。

在市场权重行业方面,报告建议对汽车、资本商品/工业、消费服务、保险和半导体保持中性看法。这些行业的增长潜力较大,但同样面临很多挑战。

例如,汽车行业在新能源车的带动下预计销量将增长,但盈利前景可能受到激烈竞争和供应增加的影响。消费服务行业在经历开放动力后,预计将恢复增长,但是问题在2023年的实际恢复表现不佳,所以后续的恢复情况也依旧需要持续关注。此外,在半导体领域,投资者应关注有良好盈利历史的行业龙头,尤其是在美国贸易和资本市场限制的情况下。

而在低配行业中,银行、能源和材料行业可能会面临更大的压力。银行行业可能会受到净息差缩减和资产质量问题的影响,能源行业虽然在2023年受到高油价的支持,但其对国内政策的敏感性较低,材料行业则受到房地产市场下行周期和供应过剩的双重压力。

房地产行业的挑战仍然严峻。2024年,全国房屋销售有可能会继续出现下滑,这就要求政府采取更为积极的措施来干预和支持市场。开发商尽管在指数中的权重不大,但其对实体经济的影响巨大,投资者在面对民营企业开发商的政策新闻和预期时应准备好应对价格的波动。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号