6月初上海解封之后,银行线下网点出现了长久不见的银行排队取款现象,很多人担心是挤兑。其实如果你仔细观察,就会发现,这些队伍有个重要特征,都是白发苍苍,平均年龄60岁以上的老人在排队。办理的业务也极其简单,存取款、领退休金养老金、转账业务等等。

有银行从业人员感叹说,年轻人对线下物理网点服务的依赖,已经下行至极低水平。一个银行如果再不提升自己的数字化服务能力,必然会在未来被挤出竞争行列。

01

金融服务数字化是大趋势

商业银行一定要数字化吗?是的,这个时代没有给出第二个选项。

其一,过去十年,移动互联网对消费者的习惯和偏好已经产生了深刻的改变,消费者们逐渐适应了生活中的数字互动。在线搜索、互动、分享,在线购物,接受各种服务——有一份《8090后理财报告》显示,受访者中有超过44.8%的年轻人通过互联网来进行投资,大家期望像获取外卖、社交、购物等在线服务一样,在线获取优质的存款、贷款、理财、保险销售等金融服务。

其二,有技术基因的金融科技公司迅速入局,给银行带来竞争压力,在支付、外汇、理财咨询服务、理财产品销售等等细分业务上,产生破坏性创新商业模式。麦肯锡的《全球数字化银行的战略实践与启示》报告测算,数字技术革命将给全球银行业的净资产收益率带来超过400个基点(减半)的冲击。

其三,新冠疫情使得商业银行数字化嬗变速度被动加快。Infosys的一份全球商业银行调研数据显示,95%的商业银行在疫情当年加速了数字化进程,20%的商业银行以4倍速加速了进程,将原本几年的数字化服务铺设,缩短到了数月去实现。

02

从自研输出到外包

大中小行数字化转型的路径各异

数字化必选项,但路径却并不相同。很多人会觉得银行数字化和之前信息化大同小异。1960年代ATM机器和银行卡出现以来,再到后来PC电脑出现,商业银行经历过一次信息化过程,将手动记录的客户数据、业务数据用电子化方式,改用计算机记录、存储——很多商业银行买一套硬件,搞一套软件,很快就完成一次标准的信息化过程了。各家银行同质化程度很高,改造流程也很简单。

但这一次数字化转型过程,涉及和商业银行业务的深度链接。和之前买一套一样的计算机硬件、软件系统完全不一样,这是一次非标准化、升级深度也存在巨大差异的转型进程。

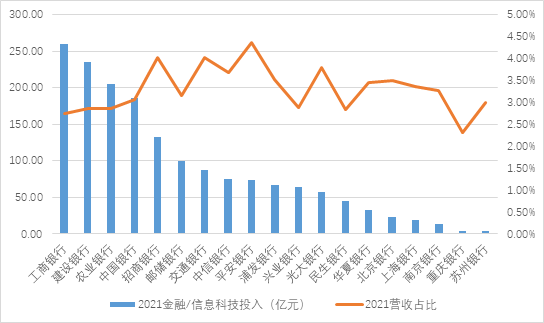

光从商业银行的投入上就看的出巨大差异:2021年报中的金融/信息科技投入额,有的商业银行是每年200亿的费用,而一些小一点的商业银行,在相关业务上的花费在10亿左右。

图1 2021年主要商业银行的金融/信息科技投入情况

图1 2021年主要商业银行的金融/信息科技投入情况

数字化的背后,意味着大量成本的投入,既包括在硬件的费用沉淀,还包括在软件上的各种花费,开发、运维都是成本。

大行倾向于自研。比如贷款业务之前要一笔一笔审理、贷后管理,一个客户经理每年管理的贷款数量约400笔左右。在线审批、管理贷款系统上线后,很多客户经理可能一个人一年就要管上千笔贷款。对于大行来讲是笔能算过来的账,所以大多数大行干脆自己开发。

目前来看,大行中建设银行算跑在前头的,既做自研,又做输出。在数字化技术方面,它不仅是投入巨大成本,更让成本产生了新的营收。目前建行累计向社会上328家银行做了技术输出,比如说进出口银行、农行、恒丰银行的数字化系统都是建行在做。在这方面的先发优势,既成为建行自己核心业务优化的支撑,它也把这个优势转化成了新的营收,成为了一个技术咨询部门。从某种意义上来看,就像高盛转型科技公司一样,建行也在有意识的将自己打造成“科技金融公司”。

对于中小行来讲,受制于营收、利润总额较低的限制(有的商业银行每年利润才几个亿),要像大行一样,每年投入百亿成本搞数字化,是绝对不可能的。同时很多地方小行受制于地域限制, 也根本招不到合适的人做开发,即便能开发成功,能在客户、经营地之间广泛铺开,也不能像大行一样实现规模收益。所以,很多的中小行就干脆走数字化业务技术外包的路径, 将成本从百万级别,降至千万级别——其实这也不失为一种好的策略。因为随着技术发展,第三方公司(IT公司、大行科技子公司或者金融科技公司)的产品会越来越标准化,模块化,成本也逐渐降低,提供的服务质量可能并没有那么大差异——跟普通手机厂商买专业化的相机厂商模块之后自己组装一样,商业银行也不用自己去研发自己不擅长的模块。

03

服务:数字化转型的关键变量

现实中,数字化转型之路并不容易。2021年有某家商业银行往零售信贷平台上花费上亿的技术投入,好不容易开发了系统出来,没想到上线之后,不良率比上线高太多。无奈之下,这个平台只能暂停。理想的方向很明确,走起来却是荆棘遍布。

这也反映了在数字化转型过程中,一个重要的认知误区:技术越牛逼,转型越容易成功。其实这不对。为什么?因为客户始终在乎的是服务,只有银行所提供的数字服务足够丝滑,客户并不在乎你技术是百亿基本还是十亿级别。

比如很多银行APP上铺设了线上理财产品。对于年轻一代人来讲,开个户,搞几个银行APP在自己手机上,成本和难度都极低。当一个客户想购买一款合适的理财产品时,银行线上理财产品的精准推荐能力、产品丰富度能力、控制代销产品风险的能力、直销渠道费率高低能力等等,才是能否获客,留客的核心。这些能力的重要程度,会超过前面技术的作用。

说到底,技术是为“服务”而服务。在前几年数字化转型的风潮下面,有很多商业银行盲目跟风,为了数字化而数字化。有的银行认为钱花到位,简单认为上线服务客户的在线系统、大刀阔斧地搞技术架构、搬运人工智能、智能风控等技术能力、就叫数字化。但实际上,真正让数据转起来,辅助客户决策、辅助商业银行自己的业务,让系统的数据“活”起来驱动业务,才是商业银行数字化转型的本质。

04

什么叫“数据驱动”呢?

举个简单例子。银行以前对员工的考核指标主要是存款笔数、存款额度,招商银行做了点改革,他们用APP的MAU(每月活跃用户数)以及用多达1300个检测用户体验的数据来作为员工的新型考核指标。在原来的考核标准下,员工要不惜一切代价搞到尽可能多的存款笔数和额度,导致大家最害怕认识的人,就是自己家在银行的熟人和亲戚。现在为了提高MAU,银行客户经理就要提升自己向用户推荐信息、个性化服务、顾问式精选产品的能力。而系统里捕捉到的用户体验数据,也可以随时反馈客户经理,迭代改进服务。

很明显,和存款、贷款指标相比,这些指标更加地关注长期的客户黏度与价值创造能力。换句话说,所谓数据驱动的能力,也就是将数据变成生产要素的能力。

科技的投入,数字化的改造,在当今来得格外容易。在核心业务中,想清楚数字化对业务的改造目的,让数字化改造后沉淀的数据,再次回馈到业务升级改造中,让数据驱动业务,才是这场嬗变的要义。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号