阅读:0

听报道

文 | 唐涯 陆佳仪

时光倒回20世纪70年代中期,刚从美国获得经济学博士学位的青年学者穆罕穆德·尤努斯与一位贫困潦倒的竹凳制作工人苏菲娅在孟加拉国南部乔布拉村偶然相遇,亲眼目睹了苏菲娅只因借不到22美元而落魄悲惨的境遇。为了使更多像她一样的穷人能够获得贷款摆脱困境,尤努斯开始了漫长而艰辛的动员游说、贷款方案试错以及机构筹建。1976年,在尤努斯教授的带领下,这家致力于为农村贫困地区的穷人提供微额的无抵押贷款的“穷人银行”——格莱珉银行,颠覆了“富人金融”的概念,保持着十分惊人的回款率(最高时达98%),引起媒体和学者的广泛关注,一时间成为全球的传奇。“穷人的诚信”一炮打响,格莱珉模式也成为了当时“普惠金融”的教科书模版,在40多个国家推广。穆罕穆德·尤努斯教授也因此获得了2006年的诺贝尔和平奖。直到今天,说起“普惠金融”,人们仍然习惯于格莱珉银行作为代名词。

然而并不为很多人所知的是,本世纪初,格莱珉银行曾经历了重大转型,第二代格莱珉银行取代了经典格莱珉银行,从最早的小组互保贷款走向个人贷款,也从“普惠金融”走向了“普通金融”。

第一代格莱珉银行的成功,和小组贷款制度(Group Lending)与共同责任(Joint-Liability)这两大制度创新密切相关。顾名思义,小组贷款不同于个人贷款,是由银行发放给当地村民自发组成4-5人的贷款小组。成员信用以小组形式捆绑。一旦其中一人违约,整个联保小组的信用受损,所有小组成员失去继续贷款资格直至欠款全部还清为止。在总结早期格莱珉的成功经验时,人们认为小组贷款机制能有效利用借款者(1)事前更了解组员“是什么”(Positive Assortative Matching),(2)事中更容易观察组员“做什么”(Peer Monitoring)以及(3)事后更有效惩罚违约组员(Peer Pressure)这三大优势,在筛选、监管与执行三个环节上对传统贷款方式进行了改进,克服信息不对称问题。但在如潮的好评声中,也有反对声音也指出,小组贷款在熟人社会中制造了过大压力,反而降低了潜在借款者的信贷意愿,不利于农村地区长期稳定与增长。零星的质疑声夹杂在一路挺进的凯歌声中,并未影响人们对格莱珉模式的乐观情绪,直至20世纪末一场洪灾的爆发。

1998年,孟加拉国发生了历史上最为严重的洪灾。据统计,洪灾持续11周,三分之二的国土被淹,影响近3000万人口,大面积破坏了当地基础设施,两季稻谷的损失造成食品短缺,大量经济活动因此中断,GDP下降。洪灾过后,格莱珉银行宣布其42%的中心为“灾难中心”,并采取了对已有贷款展期并发放新贷款帮助灾区借款人应对紧急需求的措施。银行寄望于借款人得到新贷以获得增加收入的机会,但善意的举措却使借款人在灾后面对超过其还款能力的贷款规模,此后大量借款人开始逃避中心的每周会议,格莱珉银行的贷款回收率迅速下降。洪灾所引发的金融冲击,在1999年中期到达顶峰,银行面临着严重的违约问题,迈门辛、坦盖尔等中北部偏远地区出现大量逾期贷款。事实上,尽管大部分借款人景况尚好,但仍有数量可观的借款人欠贷不还。

真正让银行警惕的是,仅用灾难来解释违约率的上升并不充分:所有借款人都正常还款的中心正好在地理上毗邻严重违约的地区。证据显示,系统的结构性缺陷是比洪灾更为严重的导致问题产生的原因。一方面,早在90年代初随着银行规模的扩大以及各类新产品的推出(尤其是住房贷款),借款人可以获得贷款规模也在不断增加;此时银行内部逐渐出现担忧的声音,认为实际的违约率正在上升,但经理通过向违约者展期并提供更大规模的贷款来粉饰太平。1995年,在没有任何自然灾害或者有组织的抗议活动的情况下,仍然有多个地区出现了有组织的坏账,为此当时总部建立了特别单位监控并解决这一局部问题。另一方面,灾后工作组也调查发现,随着贷款额度的增大,银行与客户之间信任与透明度的丧失成为关键,一方面中心会议的出席率降低与危机产生关系密切,另一方面当贷款金额较大时,银行监督贷款资金的实际用途变得困难,部分借款人的合谋更让其难以监控。针对这一现象,格莱珉银行开始思考从产品和体系两方面对自己进行脱胎换骨的改造。

1 产品革新:从小组到个人,从僵化到灵活

在产品的革新中,著名的小组贷款方案(Group Lending Scheme)被坚决地弃用。小组贷款方案是第一代格莱珉银行被广泛宣传和广为称道的“普惠”金融方案——借款人为获得贷款必须存钱,形成了强制性储蓄和小组基金,因此无论是贷款还是储蓄均以小组为单位,小组对其成员的个人贷款负责并提供担保,形成一种共同责任制。这一制度曾被认为是格莱珉银行以及类似机构维持高还款率的主因。这一制度下最典型的贷款被称为“一般贷款”,期限为1年,在贷款发放一周后开始偿还,均分52期偿还,每周以小组集体会议的形式向银行工作人员公开归还贷款。在贷款规模尚小的时候,资金用途主要是安全的、能快速产生收益的活动,但后期随着贷款规模越来越大,资金越来越多的用于投资额更高、利润也更高的活动,例如购买农业装备、移动电话和灌溉设备等。后期格莱珉银行开发的另一款重要贷款产品为“房屋贷款”,分为中等住房贷款和基本房屋贷款,可用于房屋建筑与装潢,作为一种投资性贷款,其年利率更高,中等住房贷款为8%,其贷款上限也高于一般贷款,最高时可达25000塔卡。随着格莱珉银行的发展与新产品的引入,格莱珉银行单笔贷款规模不断上升、贷款资金用于投资额度更高、回收周期更长以及利润更高的项目(例如扩大生产或房屋建造)成为了一个大趋势。

除了贷款规模上升这一趋势之外,另一无可避免的趋势是小组成员内部的分化。经验表明有很多借款人的业务发展快于其他人,例如更接近市场、有渠道进入更大的市场、其家庭有更强大的经营能力,这部分借款人理应被给予更大额度的贷款使其能充分利用投资能力与机会获利。但单独提升个人的贷款额度上限将带来团体内部冲突,经验表明,如果一名借款人提升其贷款上限,其他人即使不具备大额贷款的能力,也会要求提升贷款上限。为更好地利用这些个人所拥有的投资机会,第一代格莱珉曾经通过“集体贷款”(collective loan)的形式,向一个群体贷款市该团体能够合作经营一些利润率更高、资本更集中的投资项目,但组内利益分配以及搭便车等激励问题导致项目最终宣告失败。

还有其他一些原因被认为与小组贷款失去民心有关。按照Karlan和Gine(2007)d的研究成果,有三个原因造成了小组互保体系的崩塌: 一,小组内部的还款压力造成了成员间的紧张关系,因为不愿破坏社会亲缘关系,许多成员自愿退组;二,高风险借款者缺乏还款动机,搭便车的现象愈演愈烈,低风险者自愿退组;三,随着小组发展,成员间的异质性凸显,尤其是贷款额度需求逐渐分化,低额度的贷款者不愿为高额度贷款者继续提供担保而退组。

为了解决小组贷款中的这些问题,第二代格莱珉项目将小组贷款全部转为个人账户贷款,同时原先包括一般贷款及其他贷款产品在内的僵化的还款条款被修改,取而代之的是在期限、分期还款规则、贷款额度上限等方面都更为灵活且个人化的“基本贷款”。这类贷款期限从3个月到3年不等,其分期还款额可以根据借款人经营环境不同而进行调整,其还款额需在贷款审批前由借款人和银行协商确定。此外,第二代格莱珉银行还修改了银行的贷款上限规则,每一个借款人都有自己的贷款上限,而不再是一家分行的所有借款人使用同一上限;确定上限一般有两个标准,其一是按照储蓄存款账户的累积存款总额来确定,其二是根据个人、小组及中心的整体历史表现。相应的,原先的小组储蓄也变成了个人账户储蓄,对于每个贷款者获得的每笔贷款,都按贷款额的5%扣除并存入其个人账户;此外对于存续期的贷款,借款人必须每周向其个人储蓄账户存入一笔最低额度限制的款项。小组依然存在,但小组不再对成员的个人贷款负责,但小组依然承担着交流与信息平台的作用,小组会议仍然进行以增进银行与小组成员之间的透明度;此外如果整个小组在信用上表现良好,小组也作为银行进行统一奖励的单位存在。

2 体系转型:从“穷人银行”(Poverty Lending)到“金融体系”(Financial Systems)

很多研究认为,格莱珉银行在2001-2002年的改革,不仅是应对金融危机的一次产品革新,更是格莱珉银行从面向穷人的贷款机构向金融体系转型的一次变革。尽管在此之后,尤努斯教授仍然坚持穷人的诚信以及向穷人贷款的理念,但一方面银行的客户群体已经越来越多地转向非贫困人口,另一方面第二代格莱珉银行更加注重客户群体的扩大、储蓄与存款动员与扩张以及银行的利润率的提升。(Hulme, 2008)

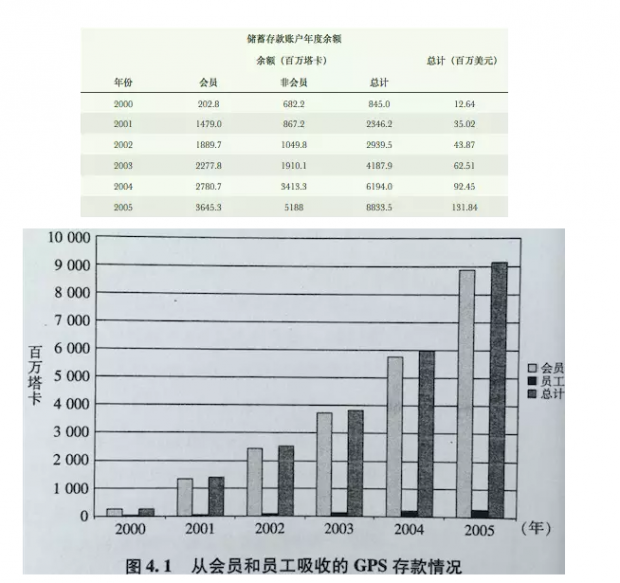

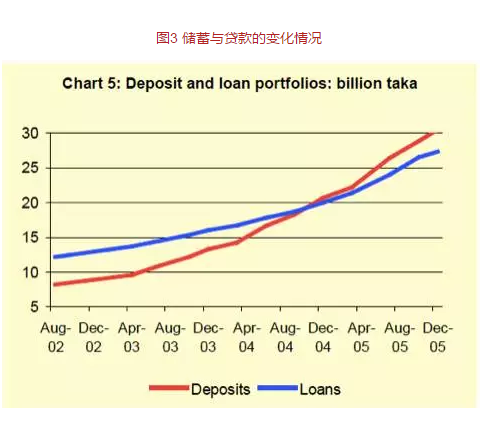

除了第一部分所提到的小组贷款转换为个人贷款以及金融产品的革命,第二代格莱珉银行最为显著的特点之一是引入了众多的储蓄存款产品,并注重从会员和公众吸收储蓄存款。在第一代格莱珉银行中,吸储是核心业务,但非主要目标与任务。但在第二代格莱珉银行中,个人账户的存款对贷款的申请至关重要,新的组员需要每天在其个人存款账户中存入5塔卡,直至银行承认这一小组;存款的金额可变,视其所贷款项的金额而定。除了强制性储蓄外,第二代格莱珉银行还在2000年引入了GPS养老金计划,为借款人准备退休提供免税的储蓄渠道,也为银行提供可靠的资金来源;GPS的成功和普及为吸收自愿储蓄存款提供了必要的推动力量。在最初的5年,动员储蓄的效果十分可观,据统计,从2002到2005年,银行总储蓄翻了两倍达到4.78亿美元。以下图表列出了格莱珉银行2000-2005年储蓄存款账户的变化情况与GPS吸收自愿存款情况。

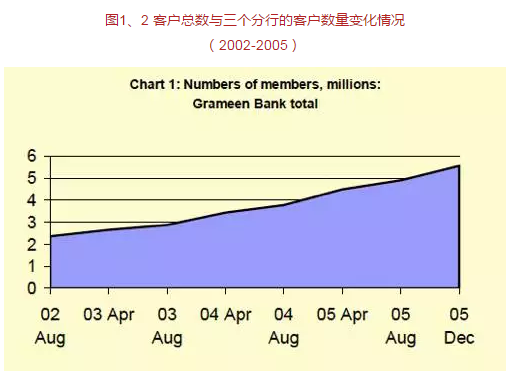

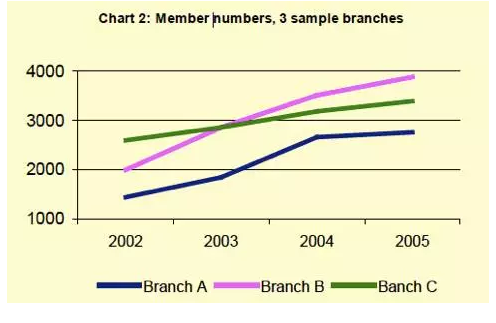

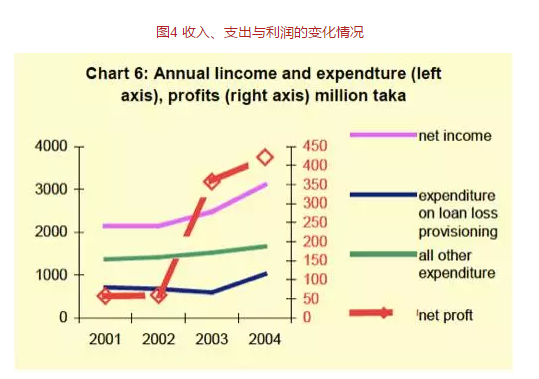

与储蓄一同增长的还有格莱珉银行的客户群与利润。数据表明,在第一代格莱珉模型下,银行花了27年的时间积累了250万的客户群;但在第二代格莱珉银行的框架下,自2001年起仅用三年时间便吸引到250万新增客户。此外,银行利润也从2002年的6000万塔卡升至2005年的4.42亿塔卡。与此同时,银行增设了500多个分支,到2005年分行数量已经达到1700多个。以下是第二代格莱珉银行在2002-2005年间的增长情况。

在第二代格莱珉银行快速成长的同时,也有声音指出格莱珉银行的客户群体已经发生了偏移,穷人不再是银行主要服务的对象:在第二代格莱珉银行下,无论是获取成员和贷款资格的门槛与方式(需要一定数额的个人存款作为贷款的前提)还是新产品的设计与对投资行为的引导,还是对资金规模和利润的追求,都使格莱珉银行越来越多的服务于那些非贫困或稍贫困人群。对于极端贫困人群,虽然第二代格莱珉银行也推出了“Struggling Members Programme”,向他们提供具有补助性质的微额贷款,但截至2005年12月,该项目仅有5.6万客户加入,相比于孟加拉国250万极端贫困人口杯水车薪;极端贫困人口通过该项目可获得平均贷款仅为6美元,平均每人还需储蓄1美元。

放弃了小组贷款的格莱珉银行焕发了新的生命力,不仅顺利解决了灾后遗留债务问题,还吸引到了更多的储蓄和更广泛的客户群体,并在短期内扭亏为盈。换句话说,在产品革新和体系转型的过程中,格莱珉银行已经主动融入了“正式金融体系”,悄悄褪去“普惠金融”的光芒,回归到“普通金融”的轨道上。相似的故事也在其他机构组织中发生:根据Karlan 和Gine(2007)的研究,2004-2005年菲律宾莱特岛绿色银行169个中心的自然试验发现,当原先的小组贷款转化为个人贷款后,违约率并没有上升,但客户群迅速扩张,同时新增客户主要为优质客户,说明原先不愿意加入小组贷款项目的低风险者在小组贷款项目转化为个人贷款项目后愿意加入了。

第一代格莱珉银行的转型,意味着是上一代普惠金融的先锋们在20多年的尝试后对现实的妥协,尤其是当他们发现曾引以为傲的制度创新,其弊端在一次天灾的面前无所遁形。但是,关于“普惠金融”的探索却并没有停止。2005年的“国际小额信贷年”,联合国首次正式提出了普惠金融的概念。与传统金融的“嫌贫爱富”不同,“普惠金融”希望构建一个全方位、公平有效地惠及社会各个阶层和群体的金融体系。其主要任务是使被传统金融所忽视的弱势群体,包括城乡低收入群体、小微企业等享受到方便有效的金融服务。这正是上世纪第一代格莱珉银行以及小组贷款模式所致力于的工作,向普罗大众证明“穷人的诚信”不是一纸虚言。

旧时王谢堂前燕的“金融”真的能飞入寻常百姓家吗?为什么上个世纪格莱珉银行在努力挣扎了二十多年后终于不能为继?是“普惠金融”的概念错了,还是“普惠金融”的路径出了偏差呢?信息技术飞速发展的今天,技术能否重构“普惠”的概念?信息能否重构“普惠金融”的概念?

答案,已经在渐渐浮出水面。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号