“当一个人不能拥有的时候,他唯一能做的就是不要忘记。”——普鲁斯特 《追忆似水年华》

引子

今天我们推出A股韭菜周年的最后一祭——《熔断的A股奇幻漂流记》。这其实是一篇旧文,在2016年1月5日下午推出过,名字叫做《熔嬷嬷东施效颦,病A股西子捧心》。

半年之后,短命的熔断制度早已成为历史尘埃,监管部门也早已换血新生。站在2016年这个炎热的夏天午后,我不禁思潮云涌,想起了中国人民共和国六十七年一月四日,就是中国股市仅存的韭菜被熔断被收割的那个新年第一个交易日。

那天我独在操场游荡,呼吸着难得的pm2.5仅有20的新鲜空气,遇见A君,前来问我道“香帅可曾为韭菜写了一点什么没有?” 我说“没有”。他就正告我“香帅还是写点什么罢,韭菜生前就很爱看香帅的文章。”

那些被熔断的韭菜们,你们还好吗?离2016年1月四日1点13分钟也有许久了,忘却的救主早已经降临临了罢,我也正有写一点东西的必要了。我将说一点关于“熔断”的故事,就将这作为正在生长的韭菜的菲薄的祭品,奉献于被割的灵前。

1 熔断的前世今生

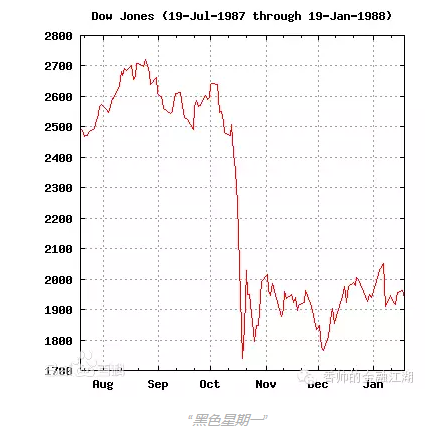

1987年10月19日是美国股市有名的“黑色星期一”,道指下挫了22.7%,纽约股市一天蒸发了5000亿美金的财富,逼得当时的总统和联储主席双双出面澄清“我们美国经济基本面杠杠的,很好很健康”。这种异常的非理性的波动引起了监管层的注意,开始考虑要如何在市场过度波动的时候,给市场一个冷静期,防止盲目的跟风和踩踏事件。

经过一年的研究、考察、和准备,纽交所(NYSE)引入了一个名字叫“circuit breaker”的机制,当市场价格(e.g., 股指)的波动超过一定幅度后,暂停整个市场的交易。Circuit breaker的中文翻译是“断路器”。中学物理课本告诉我们,这个装置的目的就是在电流超载或者短路时,熔断保险丝,切断电路,保证用电安全。这种工作原理和“市场价格波动过大时,暂停交易”的是完全一致的。因此,我们习惯于将这一机制翻译成“熔断机制”。

这个机制在美国引入时,也是有很多讨论的。2013年的诺贝尔经济学奖得主尤金·法玛就认为“(同向)投资者会抢在熔断前完成交易,加速熔断到来” ,另外一名芝加哥大学的Telser也认为“(反向)交易者会为等待更好价格,延后交易,加速熔断到来”——这是后来被广泛讨论的熔断机制的“磁吸效应”。这个效应,在昨天的A股市场上,已经得到了很好的证明。

2015年的12月4日,中国三大交易所(上交所、深交所、中金所)宣布在保留个股涨跌停板的基础上,于2016年1月1日开始实施熔断机制。具体规则很长,简略地说,就是当沪深300指数(较前一交易日)上涨或者下跌超过5%时,(除国债期货以外的)所有金融交易暂停15分钟。15分钟后重新开盘。如果沪深300指数(较前一交易日)上涨或者下跌超过7%时,全天交易暂停,大家各回各家,各找各妈[1]。

1月4日,2016年第一个交易日的情形是这样的:沪指早盘下挫4%——这个下挫其实是在很多人预料之中。前期股指上涨较快,而经济基本面哀鸿遍野,全无支持;人民币汇率最近面临贬值压力;救市期间对于大股东和高管股份的锁定期将近,市场承压。

到10点多钟以后,关于”熔断“的信息。开始像病毒一样的在市场上传播。在一个整体市场情绪极度脆弱的环境下,本来用于”遏制恐慌情绪“的熔嬷嬷成为了小燕子们头上巨大的阴影,下午开盘,抛售风起云涌,仅仅13分钟,沪深300指数即跌至5%,触发熔断机制。按照规则,市场交易被暂停15分钟。

用大(pi)脑(gu)思考可以知道,在这漫长静默的15分钟内,投资者心里有多少只草泥马飞驰而过。本来犹豫要不要卖的吓破了胆子,下定决定赶紧出手,本来犹豫要不要抄底买入的决定观望,不再买入…..再考虑到中国A股市场的投资者结构,大量的散户和大量的像散户一样交易的机构(应该有个笑脸),随大流差不多是唯一的和最优的选择。 15分钟后重启交易,大伙儿“卖”字当头,赴汤蹈火,万死不辞,立下决心,为“熔断”尽忠到底。

果然,重启交易后,被“磁吸”的卖盘以秋风扫落叶的架势占据了主动,整个市场呈现出几乎80度的一个下滑斜坡,仅仅6分钟后,沪深300指数就触发7%的熔断阈值,A股市场提早1个半小时收市。

至此,“熔断机制”、”磁吸效应“这些晦涩的名词在中国A股市场得到了最广泛的认知。监管层的用心良苦,实盘操作,给中国股民上了一堂生动有趣紧张活泼的金融普及课。而所有嗷嗷待发表文章的“金融学者”们,也陷入了巨大的狂喜中,从2015年6-7月的流动性螺旋(股灾)到2016年的“磁吸效应”,A股市场一而再、再而三为金融理论的实证研究提供了肥沃的土壤,正所谓”国家不幸诗家幸“, 我朝的金融研究事业超英赶美应该有望。

2 橘到淮北则为枳:熔断的A股移植

“春已走 花又落。用心良苦却成空,我的痛怎么形容,一生爱错放你的手。”

A股市场在2015年的股灾之后,于2016年推出熔断机制,和美国市场1987年股灾后于1988年首次推出熔断机制,看上去颇有几分类似。根据资料,美国市场在推出这一机制后,之后对该机制的波幅计算做了4次修改,最终定下了7%,13%,和20%的三档阈值,触及前两档都是暂停交易15分钟,触及到20%的阈值才会彻底停止全天交易。

从美国股市的历史来看,自1988年实施该机制以来,二十七年中,分别于1997年10月27日,2010年5月6日,和2015年7月8日盘中熔断过三次。按照每年220多个交易日计算的话,大概是2000个交易日出现一次熔断,也再没有发生过像1987年那样的股灾。基于这样的历史经验,有很多讨论认为“熔断机制有效的防止了大规模股灾的发生”,尤其在中国股市经历了2015年股灾后,对于“防止股市过度波动”的渴望再度熊熊燃烧,监管层面临着巨大的压力,也正因为此,2015年9月7日,三个交易所就发出了引入熔断机制的意见征求稿,并在不到三个月后的12月4日,正式推出了这一机制,规定从2016年1月4日起实施。从引入,到设计,到实施,一共不到90天的时间。

学习国际先进经验固然是极好的。不过得先看看这经验产生的土壤。否则难免碰见”橘到淮北则为枳“的困境。首先,作为星球上目前规模最大和制度相对最完善的资本市场,美国市场已经走过了上百年的路程,已经是一个标准的机构投资者市场,股票价格相对能充分反映市场信息,跟风交易行为相对克制,当然,也没有涨跌停板制[2]。

和年轻莽撞的A股市场相比,美国股市的波动一直较为平缓。比如说,在没有涨跌停板制度来”防止市场过度波动“的美国市场上,从95-2014年之间,道琼斯指数的平均月度波动率为4.26%左右,而在有涨跌停制度的A股市场,同期上证指数则是8.36%,几乎是美国市场波动率的两倍。尤其从2015年以来,A股的指数波动,像心脏病人的心电图一样跌宕起伏。

如果我们使用日度的高频数据来看,仅仅2015年6月29日到7月10日的两周内,盘中触及熔断就大约有10次。在高波动率的市场上,却定了个如此之低的熔断阀值,真是让人匪夷所思。结果,当然是A股反反复复地熔断。再加上磁吸效应和羊群行为,要实现从5%到7%的第二次彻底熔断,将是大概率事件…..以后A股市场熔断将成为”新常态“,而券商将成为最受欢迎的职业——下班时间将大大提前。

此外,怀着美好的”平稳市场“心愿的监管层还忘了一些基本的金融常识。在金融学的术语中,有几个很重要的词语,一个叫“同步性”(synchrony),一个叫“跟风或者羊群行为(herding)”。按照现代金融学的理论,一只股票的价格决定于这个企业未来的现金流。在一个有效的市场上,股票价格会迅速将这个企业未来现金流的所有信息反应出来。每个企业的情况千差万别,因此市场上形形色色的股票价格也会呈现出不同的走势和动态, 也就是说,股价的同步性较小。

反之,要是在一个不确定性很大的市场环境中,股价对于信息的有效反应能力稍弱,就会产生一种“趋同性“,投资者会在一个趋势产生的时候,开始模仿和跟随(想想我们自己是否看到大盘跌,就急急卖出,看到大盘涨,就急急买入?),因此市场所有股票,不分良莠,会呈现出一种”同涨同跌“的趋势。中国A股是全球有名的同步性最高的资本市场之一。

同步性意味着什么呢?意味着个股和大盘几乎是同命运共呼吸(去想一想,千股跌停是否常常伴随着大盘5%以上的跌幅?)。从这个意义上看,在A股市场上,大盘熔断机制和个股涨跌停制度实在是异卵的双胞胎,看着不一样,实则是相同的基因[3]。其起到的作用,用业内人士的话来说,实在是保险套+结扎的双避孕措施,除了计生委的同志以外,看不出这妙用何在。(你要和我讨论结扎和卖保险套能拉动GDP,那就另当别论了)。

此外,涨跌停一直被诟病的一点就是对于市场流动性的伤害。在2015年的股灾中,配资盘崩塌,股价下滑,因为有涨跌停制度,所以强平程序会在第二天一早直接将价格打到跌停,市场流动性受损。从目前的研究和实践来看,涨跌停制度对于我国市场波动和流动性的利弊至今并无定论。而目前以5%和7%为阈值的熔断机制,在波动幅度上更严格,在范围上从个股扩大到了全市场。对市场流动性的影响,是毋庸置疑的。是在一个机制尚存疑的情形下,贸然推出一个更激进的相似政策,一定是为“更好的”将市场波动控制在“较小的,合理的”范畴内。然而,可惜的是,理想丰满,现实骨感。

2000多年前的《晏子春秋》告诉我们,“橘生淮南则为橘,生于淮北则为枳。叶徒相似,其实味不同。所以然者何?水土异也”。制度和物种一样,即使是好的制度,也只能生存在适合自己的环境下,换了土壤,结出的可能是不同的果子。

唐涯

一稿于2016年1月5日

二稿于2016年6月17日

于北大燕园

[1]三大交易所联合发布的熔断主要规则为:沪深300指数较前一交易日收盘首次上涨、下跌达到或超过5%的,指数熔断15分钟,之后恢复交易;11:30前未完成的指数熔断,延续至13:00后的交易时段继续进行,直至届满。14:45至15:00期间,沪深300指数较前一交易日首次上涨、下跌达到或超过5%的,指数熔断至当日15:00。此外,沪深300指数较前一交易日收盘上涨、下跌达到或超过7%的,全天交易停止。开盘集合竞价出现上述情形的,于9:30开始实施指数熔断。每日每级熔断最多仅触发1次。触发熔断时,上交所和深交所暂停全市场的股票、基金、可转债、可分离债、股票期权等股票相关品种的交易,具体熔断的证券品种以公告为准。股指期货所有产品同步暂停交易(包括沪深300、中证500和上证50股指期货),但国债期货交易正常进行。

[2] 在2010年闪电崩盘中,有几只股票盘中一度下跌100%,鉴于此,美国在2013年引入了个股的限制交易规则,规定当个股价格超过之前5分钟评平均价格的5%-20%时,暂停交易5分钟。这个几只和涨跌停有显著差别。

[3] 实际上,在金融学的范畴来看,熔断机制和涨跌停制度都是为了防止市场在非常态、非理性情形下的盲目跟风交易,导致市场的过度波动。也正因为此,涨跌停制度也可以被视为一种针对个股的特殊熔断。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号